La evolución y auge de los tokens bancarios para la seguridad digital

En los últimos años los bancos han centrado gran parte de sus esfuerzos en buscar nuevas medidas que ofrezcan la máxima seguridad a sus clientes. La incorporación de los tokens bancarios fue uno de los pasos que reforzó la confianza de los usuarios a la hora de realizar transacciones online.

Los tokens empezaron siendo un aparato electrónico que el usuario podía llevar en su bolsillo o cartera y que servían para autentificar cualquier proceso bancario. Los sistemas de autentificación incluían claves criptográficas, firmas digitales o contraseñas dinámicas, entre otros. Por ejemplo, en el caso del Banco Popular, su token generaba una clave aleatoria que cambiaba cada 60 segundos de forma automática.

Siguiendo la evolución de la tecnología, en 2016 la mayoría de los bancos cambiaron esos tokens físicos por los digitales. La misma seguridad se ofrecía a través de una aplicación de móvil disponible en cualquier momento y que además responde al aumento en la cifra de usuarios de móviles, que actualmente es de 4,9 mil millones (el 66% de la población mundial). Sus hábitos en ecommerce y uso de banca móvil indican que el 34% de las ventas online del mundo se hacen a través de celulares y tablets,y uno de cada cuatro usuarios ya solo utiliza la banca móvil, según el informe ditrendia de 2017.

Algunos ejemplos de uso de los tokens digitales son el Banco Santander, que llamó a este sistema SuperToken en algunos países de Latinoamérica como Argentina y Brasil y Criptocalculadora en España;HSBC, que usó el nombre de e-token; y BBVA, que también incorporó este sistema con su Token Virtual.

La duda de la seguridad

El avance tecnológico va inevitablemente acompañado de nuevos métodos de ataques a la seguridad de los clientes. Por ejemplo, en 2011 tuvo lugar un hackeo a la empresa que fabricaba dispositivos token para algunas empresas chilenas; y en el mes de julio de este año, varios periódicos comenzaban el día avisando del descubrimiento de aplicaciones bancarias falsas en Google Play. Estas aplicaciones filtraban datos robados de tarjetas de crédito y credenciales de acceso a la banca online.

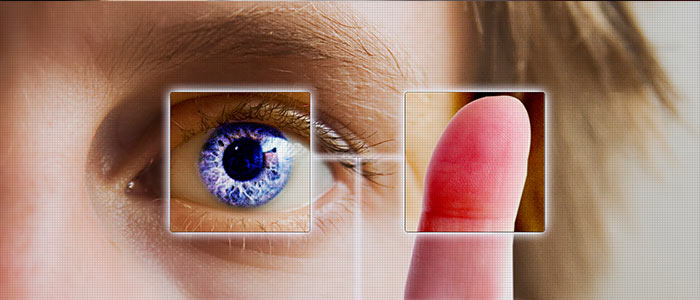

En la búsqueda de nuevas medidas de seguridad, los bancos se están decantando por la identificación biométrica. Como explicó el diario Expansión, “el cuerpo humano se ha convertido en la clave de seguridad más difícil de replicar y ese concepto es un aliado para los bancos”.

BBVA reveló a finales de 2017 su nueva tecnología de seguridad en colaboración con la empresa coreana Samsung. El banco se convirtió en el primero en ofrecer “acceso a la banca móvil a través del iris, gracias a la autenticación biométrica”, garantizando máxima seguridad y comodidad. La entidad, que ya había sido pionera en el sector con la incorporación de la identificación a través de huella dactilar, dio un paso más en el uso de esta tecnología.

La revista Forbes también informó hace dos meses de que desde hace años se estaba planteando incluir opciones biométricas de seguridad para evitar el robo de identidad en el sistema bancario mexicano. Estos datos podrían ser la huella dactilar o incluir una tecnología de reconocimiento de iris o voz. Los últimos datos recogen que de los 10 bancos principales en México, el 50% está preparado para utilizar este nuevo sistema.

Sin duda alguna, la evolución del modo en que hacemos transacciones financieras y la aparición de nuevos servicios tecnológicos ha hecho que la seguridad digital sea un campo en constante cambio y de mucha importancia. En un futuro muy cercano veremos nuevos riesgos y ataques digitales que los bancos deben prever, creando procesos ágiles puertas adentro para poder tener una respuesta pronta cuando amerite.

Estratega de marketing digital para marcas B2B y non-profit. Graduado en la Universidad de Nueva Orleans, Joseph se especializa en la creación estrategias inbound en el mundo digital y el análisis de comportamiento web para el crecimiento de las marcas.

La mayoría de organizaciones públicas y privadas de la región consideran estar preparadas para responder a ataques cibernéticos. Sin embargo, se necesita seguir invirtiendo en seguridad digital para estar a la altura de los desafíos del siglo XXI.

La inteligencia artificial está cada vez más inmersa en el mundo en el que vivimos, la banca no es ajena a esta tendencia. La industria financiera necesita implementar este tipo de tecnología para seguir siendo competitiva. La aplicación de IA en apps y servicios bancarios permite aumentar los ingresos mediante una mayor personalización de su portafolio para los clientes, reducir los costos a través de la automatización, margen de error limitado y una mejor utilización de los recursos.

Según un informe de la firma de ciberseguridad Kaspersky sobre la frecuencia de ciberataques en América Latina, entre noviembre de 2018 y noviembre de 2019 se registraron 97 millones de ataques de phishing o correo fraudulento en la región: lo que equivale a 42 ataques por segundo. Estas cifras evidencian la necesidad de invertir en ciberseguridad para garantizar una mejor protección a las operaciones digitales en 2020.

La transformación que vive actualmente el sector financiero está generandoun cambio significativoa nivel mundial. La frecuencia de uso de aplicaciones de pagos digitales ha generado una población bancarizada en Latinoamérica que comienza a diversificarse.

Otros artículos de interés:

Contáctanos