Experiencia de Usuario en sistema de pagos en India

Experiencia de Usuario es la clave para que los bancos, tal como los conocemos hoy, subsistan y no se extingan en la era fintech. Cada país está innovando de alguna manera; India, el gigante tecnológico, lo hizo a lo grande. Se trata de su Interfaz de Pagos Unificados (en inglés, Unified Payments Interface) que une a todos los bancos indios a través de un protocolo de pagos en el móvil.

¿Qué es el Unified Payments Interface (UPI)?

Es un interfaz de pagos unificada, estandarizado y promovida por la NPCI (Corporación Nacional de Pagos de la India, en español) en la que están todos los bancos indios que operan allí.

Este sistema sirve para transferir hasta 100.000 rupias (unos USD 1500) entre dos cuentas bancarias, a través de un smartphone. Esta suma en India es elevada, así que es un monto que permite comprar un vehículo, pagar parte de un inmueble o adquirir un artículo de lujo.

A diferencia de la transferencia bancaria, esta interfaz está desarrollada plenamente para el móvil para impulsar un ecosistema de pagos ágiles.

Las transferencias bancarias son útiles, pero son un sistema cerrado y solo interactúan los bancos que son aliados en ese proceso de envío. Por eso el UPI se diferencia del sistema tradicional, ya que está diseñado para que se creen pasarelas de pago, apps y, así, dinamizar el sistema bancario.

¿Cómo funciona UPI?

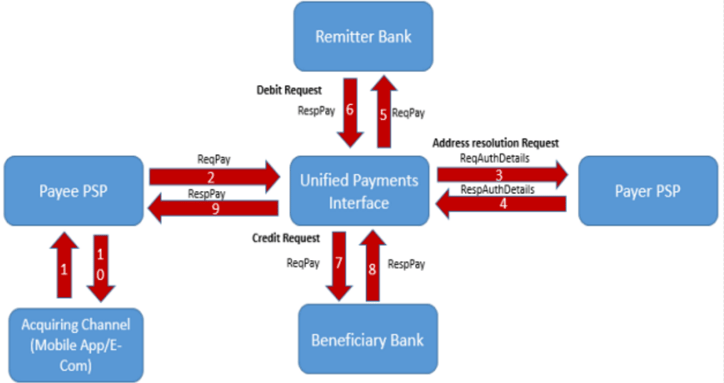

- Receptor del pago hace una peticiónde pago al UPI a través de una aplicación (pasos 1 y 2)

- El UPI le pide los datos de autenticación al pagador (paso 3)

- El pagador le devuelve los datos que le pide el UPI (paso 4)

- El UPI hace una petición de pago al banco del remitente (paso 5)

- El banco del remitente le remite una respuesta de pago al UPI (paso 6)

- El UPI le devuelve la respuesta a la petición de pago al banco del beneficiario y el banco del beneficiario le devuelve una respuesta de pago al UPI (paso 8) y el UPI se la devuelve al receptor (paso 9)

- El receptor le devuelve una respuesta a la aplicación (paso 10)

La importancia de la Experiencia de Usuario en la banca

La experiencia de usuario es el término que desvela por estos días a los bancos. Por más que inviertan en tecnología, si no adaptan sus procesos para mejorar la experiencia de usuario en los diferentes canales, inevitablemente perderán clientes y podrían convertirse en esa estadística que indica que cuatro de cada 10 empresas saldrán del mercado por la disrupción digital.

¿Cómo impulsar la estrategia de Experiencia de Uusario en un banco?

Tener claros los objetivos: en primer lugar se debe tener claro el objetivo de este cambio. Es decir, es atraer nuevos clientes o fidelizar a los actuales. Quizá sea duplicar la apertura de nuevas cuentas o el otorgamiento de 30% más de créditos. Ese número debe ser preciso, como un KPI (key performance indicator) para que los nuevos cambios tengan sintonía los objetivos del negocio.

El feedback de los empleados: en segundo lugar se deben hacer testeos de los diferentes productos con empleados de la empresa: con el equipo de tecnología, los gerentes de negocio y el personal administrativo. Todos deben dar su punto de vista de qué debe mejorar y cómo quisieran que fuera el servicio. Para hacer bien el proceso es clave aplicar el método agile para optimizar el proceso.

Los testeos con clientes: Una vez que salga el proyecto de experiencia de usuario, se debe probar con varios clientes, de todas las edades, según el tipo de producto para asegurarse de que esté bien hecho. Los cajeros de los bancos deben conocer las nuevas herramientas y no sentir celos de que los clientes las estén usando. El pilar de la experiencia de ususario es que el cliente sienta que el servicio es el mismo en la app o en el punto físico. Precisamente esa es la clave de la omnicanalidad.

El cambio constante: si algo no funciona o no está dando resultados es porque algo no está funcionando. En este caso la clave es hacer cambios ágiles, pero organizados con el proceso agile que permite innovar.

India y sus contrastes

Este país, el segundo más poblado del mundo, tiene más 1.200 millones de habitantes y más de 600 millones de teléfonos móviles que están en el 50% de la población. Frente a esta cifra, solo el 35% d ela población tiene acceso a condiciones sanitarias adecuadas, según un informe de Naciones Unidas,

A pesar de estas condiciones, el gigante asiático ha avanzado en los últimos años y sus condiciones de vida mejoran paulatinamente. En temas tecnológicos es un referente mundial y con UPI mejora la accesibilidad a la banca y democratiza el acceso al sistema financiero.

Periodista que ha escrito para El Comercio, Gestión, Soho, entre otras publicaciones. Apasionada por social media y desarrollo de estrategias digitales. Encuéntrame en:

La mayoría de organizaciones públicas y privadas de la región consideran estar preparadas para responder a ataques cibernéticos. Sin embargo, se necesita seguir invirtiendo en seguridad digital para estar a la altura de los desafíos del siglo XXI.

La inteligencia artificial está cada vez más inmersa en el mundo en el que vivimos, la banca no es ajena a esta tendencia. La industria financiera necesita implementar este tipo de tecnología para seguir siendo competitiva. La aplicación de IA en apps y servicios bancarios permite aumentar los ingresos mediante una mayor personalización de su portafolio para los clientes, reducir los costos a través de la automatización, margen de error limitado y una mejor utilización de los recursos.

Según un informe de la firma de ciberseguridad Kaspersky sobre la frecuencia de ciberataques en América Latina, entre noviembre de 2018 y noviembre de 2019 se registraron 97 millones de ataques de phishing o correo fraudulento en la región: lo que equivale a 42 ataques por segundo. Estas cifras evidencian la necesidad de invertir en ciberseguridad para garantizar una mejor protección a las operaciones digitales en 2020.

La transformación que vive actualmente el sector financiero está generandoun cambio significativoa nivel mundial. La frecuencia de uso de aplicaciones de pagos digitales ha generado una población bancarizada en Latinoamérica que comienza a diversificarse.

Otros artículos de interés:

Contáctanos