¿De qué se trata el "voice banking"?

La banca por voz o voice banking forma parte de las nuevas tecnologías que comienzan a hacer ruido en el 2018 como producto de la innovación financiera.

Como la mayoría de las industrias en el mundo, el sector financiero está al tanto de los avances tecnológicos y necesidades de las nuevas generaciones que utilizan los servicios y productos que ofrecen.Sin embargo, la industria financiera debe trabajar más que la mayoría de otras industrias para implementar las tecnologías más innovadoras. Esto se debe a que los servicios bancarios se han vuelto una necesidad en la vida diaria para aprovechar plenamente de las oportunidades que ofrece el capitalismo.

Por lo tanto, las entidades financieras deben trabajar persistentemente en la implementación de las mejores tecnologías que ofrezcan seguridad y facilidad de uso.Una de las tecnologías clave que los bancos deben integrar es lo que se conoce como voice banking en inglés, traducido como “asistente bancario por voz ”.

¿Qué es el “voice banking”?

El voice banking se trata de un avance en la inteligencia artificial adaptado a la industria bancaria donde se utilizan programas de computadora para crear chatbots, o robots que hablan. La herramienta voice banking fue diseñada para conducir conversaciones automatizadas en vivo que permitan resolver dudas comunes y llevar a cabo tareas sencillas.

Podría sonar extraño, pero si ya has interactuado con Siri, Alexa o Google Voice Assistant, ya has aprovechado los beneficios y la facilidad que ofrece la inteligencia artificial y chatbots.

Ahora, imagínate hablar con tu banco con la misma tecnología que ofrece Siri y Alexa. Podrías preguntarles ¿cuál es tu estado de cuenta, tu fecha de pago?, o podrías pagar una cuenta al hablarle a un asistente automatizado. Este es el voice banking.

Estos procesos permitirían que tu experiencia de servicio al cliente sea más rápida y menos frustrante. Ya no tendrás que gastar tu tiempo en espera en el teléfono o en filas infinitas para resolver algunas dudas rápidas.

¿Quiénes están implementado el voice banking?

Algunos bancos han empezado a integrar el voice banking en los procesos bancarios desde el 2014. El “boom” en la implementación se dio de manera paralela con el desarrollo de las tecnologías de voz mencionadas anteriormente.

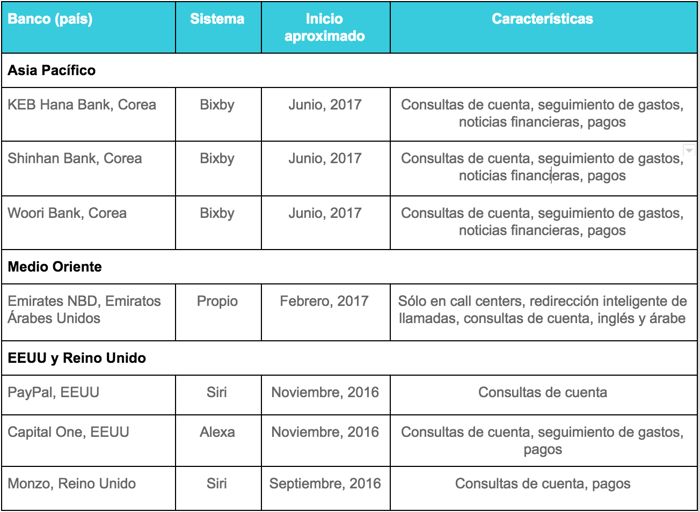

La organización de inteligencia en negocios Asian Banker llevó a cabo una investigación para identificar qué bancos están implementado el voice banking, qué tecnología utilizan, y qué servicios cubren.

Estos son los resultados de las instituciones financieras que están liderando la implementación del voice banking en cada región

Fuente: Investigación Asian Banker

Fuente: Investigación Asian Banker

Latinoamérica ha quedado atrás en comparación con otros países. Sin embargo, han habido cambios radicales para la adopción de tecnología digital en los bancos en los últimos 3 años. Forbes reporta que aunque Latinoamérica se ha demorado en adoptar tecnologías financieras digitales, va por buen camino al sensibilizar a la población y promover el uso de sus apps y automatizar la resolución de dudas por teléfono.

Tendencias a Futuro

¿Por qué se está implementado un sistema automatizado por voz para atender a las personas? Aparna Pallavi, Jefe de Banca Digital de 3i Infotech, y su equipo explican porqué es tan importante que los bancos empiecen a implementar el voice banking y tecnologías similares en este artículo de la revista The Financial Brand:

¿Por qué la banca conversacional ahora? Además de las tendencias que empujan a los bancos hacia este nuevo canal, los bancos siempre están en una búsqueda para hacer que sus servicios y ofertas sean cada vez más personalizados. La siguiente pregunta a la que se enfrentan todos es cómo pueden presentar este canal. Esto requiere una buena comprensión de sus clientes y qué tan bien su personal está capacitado para manejar la introducción de esta nueva tecnología.

Cada vez son más los clientes que están usando comandos por voz para sus tareas diarias. Gartner, organización experta en conocimientos e innovaciones de mercado, predice que 30% de búsquedas en internet se realizarán sin una pantalla. “Al eliminar la necesidad de usar las manos y los ojos para navegar, las interacciones vocales amplían la experiencia web a múltiples actividades como conducir, cocinar, caminar, socializar, hacer ejercicio, operar maquinaria, etc.”.

Es por esto que las personas se están acostumbrando cada vez más a realizar varias actividades a la vez, e ingresar a un sitio web de un banco a realizar alguna transacción se podría considerar una pérdida de tiempo; sin mencionar lo que significaría ir a hacer la fila directamente en el banco.

También te recomendamos leer:

Estratega de marketing digital para marcas B2B y non-profit. Graduado en la Universidad de Nueva Orleans, Joseph se especializa en la creación estrategias inbound en el mundo digital y el análisis de comportamiento web para el crecimiento de las marcas.

La mayoría de organizaciones públicas y privadas de la región consideran estar preparadas para responder a ataques cibernéticos. Sin embargo, se necesita seguir invirtiendo en seguridad digital para estar a la altura de los desafíos del siglo XXI.

La inteligencia artificial está cada vez más inmersa en el mundo en el que vivimos, la banca no es ajena a esta tendencia. La industria financiera necesita implementar este tipo de tecnología para seguir siendo competitiva. La aplicación de IA en apps y servicios bancarios permite aumentar los ingresos mediante una mayor personalización de su portafolio para los clientes, reducir los costos a través de la automatización, margen de error limitado y una mejor utilización de los recursos.

Según un informe de la firma de ciberseguridad Kaspersky sobre la frecuencia de ciberataques en América Latina, entre noviembre de 2018 y noviembre de 2019 se registraron 97 millones de ataques de phishing o correo fraudulento en la región: lo que equivale a 42 ataques por segundo. Estas cifras evidencian la necesidad de invertir en ciberseguridad para garantizar una mejor protección a las operaciones digitales en 2020.

La transformación que vive actualmente el sector financiero está generandoun cambio significativoa nivel mundial. La frecuencia de uso de aplicaciones de pagos digitales ha generado una población bancarizada en Latinoamérica que comienza a diversificarse.

Otros artículos de interés:

Contáctanos