Así fue el webinar sobre tendencias de experiencia de usuario para la banca

Un webinar sobre las tendencias de experiencia de usuario (UX por User Experience en inglés) en la banca se realizó el 8 de diciembre del 2016, organizada por Cobiscorp. El speaker fue Nicolay Estrella, quien tiene más de 20 años de experiencia en el sector financiero y entiende la importancia de brindar una buena experiencia al cliente.

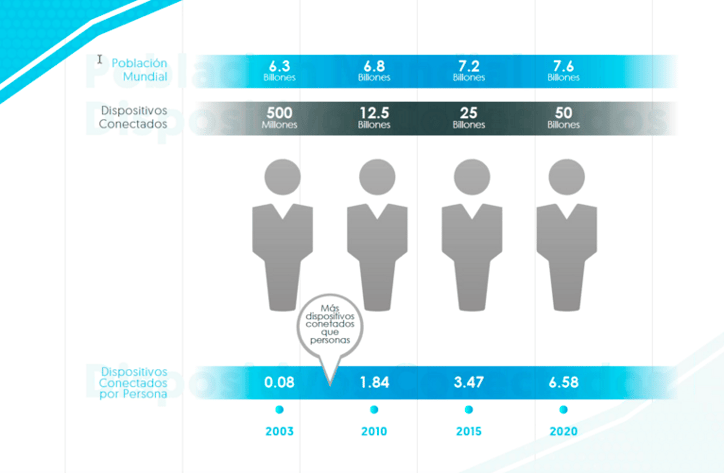

El webinar comenzó con los datos en el uso d ela tecnología, y cómo ese cambio de hábitos han cambiado las reglas del juego para el sector financiero; ya que las personas prefieren usar su celular para realizar una transacción que ir al banco.

En el 2008 había 0,08 dispositivos por persona, mientras que en el 2015 había 3,47 por persona y para el 2020 se incrementará a 6,58. Esa cifra habla de la hiperconetividad de las personas y cómo dependen de la tecnología para realizar todas sus actividades.

La experiencia de usuario es la clave para que la banca evolucione y no se deje ganar por medios alternativos como Apple Pay u otras soluciones. Hace poco en Buenos Aires (Argentina) se habló sobre las tendencias de experiencia de usuario que vienen para el 2017 con fuerza.

Tendencias de experiencia de Usuario

Teléfonos móviles: ya sabemos que el móvil cada año cada vez es más importante. Las personas se conectan a través de su celular para informarse, jugar, ubicarse, escoger restaurantes y, obvio, para realizar transacciones bancarias. Por eso es clave que la banca entienda la importancia de desarrollar sus canales bancarios en el móvil. Ya no se trata de hacer solo una versión responsive (que se adapta al celular) sino que pueda hacerse una transacción de manera sencilla y con pocos pasos a través de estos dispositivos.

Interfaces Simples: la usabilidad no importa si requiere decenas de pasos para que el cliente encuentre una solución. Los tutoriales son lindos, pero si un banco necesita uno para que la persona maneje su app o realice una transacción, entonces su plataforma simplemente no ofrece buena experiencia de usuario. Por eso una gran tendencia son las interfaces simples que no excedan dos botones para simplificar el proceso bancario, que de por sí ya es tedioso.

Biometría: las contraseñas quedaron en el pasado. Hoy la biometría es clave para la industria bancaria. Autentificación con voz, rasgos faciales o con un selfie es el presente y a lo que deben apuntar los bancos para mejorar los procesos de seguridad.

Bots: los bots son la novedad en la ola de tendencias bancarias. Ya no se trata de esos mensajes automatizados que responden 5.000 veces la misma línea en un día: “hola, cómo podemos atenderte”. Se trata de inteligencia artificial en la que se programan respuestas por ciertas keywords. Por ejemplo, alguien pregunta por un crédito a través de una red social, la forma es contestarle con los requisitos y enviarlo a un sitio para que haga la solicitud desde su celular o computadora.

Conectividad: si bien cada vez más personas tienen smartphone e interactúan a través de ellos, lo cierto es que en América Latina el 80% de esos dispositivos son prepago y se conectan a través de redes wifi. Hablar de banca digital con ese antecedente es precario, ya que se debe entender la realidad de los usuarios. Ese es un reto para los bancos, quizá deban crear espacios de conectividad o innovaciones en su plataforma que no requieran conectividad.

Un equipo del banco que sea el gestor de comunidades en redes sociales: todos los bancos se enfrentan a un dilema. Cuando contratan una agencia de marketing, el community manager -que no sabe sobre el sistema financiero- recibe mensajes sobre un pedido específico y debe averiguar con alguien del banco y luego contestar al cliente, lo que toma tiempo. La nueva tendencia es que los bancos formen personas de su equipo en manejo de redes sociales para que mejorar la calidad de la respuesta y hacerla más ágil. Crear un equipo 'in house' eleva los costos pero mejora la experiencia de usuario.

Precisamente Nicolay Estrella abordó esos temas y le dio un enfoque de solución para la banca. Él no solo se enfoca en el sector financiero sino que se amplía a las empresas. Uno de los productos de Cobiscorp es COBIS CX que ofrece una experiencia personalizada en las facturas digitales. ¿Por qué? porque está segmentada por el gusto del cliente. Según los consumos con su tarjeta de crédito se define qué tipo de persona es. Es decir, un viajero frecuente, familiar, que disfruta comer...con esos datos el banco está en condiciones de ofrecerle una factura segmentada por sus gustos y hábitos de consumo para darle contenido de calidad y promociones que realmente aprecie. De esta manera se forja una relación positiva entre banco y usuario que traerá frutos de fidelización de la marca y los productos.

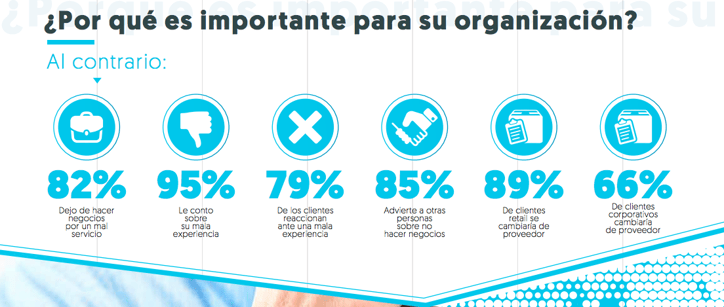

Invertir en la buena experiencia de usuario es un requisito para que los clientes se queden, ya que hoy con la tecnología e inmeditez de la información las personas -en especial los millennials- tienen menos paciencia con los errores empresariales. Por esto es clave que los bancos trabajen para brindar la mejor experiencia a sus clientes. En este webinar está la clave para innovar.

Periodista que ha escrito para El Comercio, Gestión, Soho, entre otras publicaciones. Apasionada por social media y desarrollo de estrategias digitales. Encuéntrame en:

La mayoría de organizaciones públicas y privadas de la región consideran estar preparadas para responder a ataques cibernéticos. Sin embargo, se necesita seguir invirtiendo en seguridad digital para estar a la altura de los desafíos del siglo XXI.

La inteligencia artificial está cada vez más inmersa en el mundo en el que vivimos, la banca no es ajena a esta tendencia. La industria financiera necesita implementar este tipo de tecnología para seguir siendo competitiva. La aplicación de IA en apps y servicios bancarios permite aumentar los ingresos mediante una mayor personalización de su portafolio para los clientes, reducir los costos a través de la automatización, margen de error limitado y una mejor utilización de los recursos.

Según un informe de la firma de ciberseguridad Kaspersky sobre la frecuencia de ciberataques en América Latina, entre noviembre de 2018 y noviembre de 2019 se registraron 97 millones de ataques de phishing o correo fraudulento en la región: lo que equivale a 42 ataques por segundo. Estas cifras evidencian la necesidad de invertir en ciberseguridad para garantizar una mejor protección a las operaciones digitales en 2020.

La transformación que vive actualmente el sector financiero está generandoun cambio significativoa nivel mundial. La frecuencia de uso de aplicaciones de pagos digitales ha generado una población bancarizada en Latinoamérica que comienza a diversificarse.

Otros artículos de interés:

Contáctanos