Digital Bank en Buenos Aires: 7 lecciones de experiencia de usuario para la banca

Plataformas que unen a personas con algo de capital y emprendedores, ‘know how’ de las inversiones de los billonarios, apps para hacer ‘vaca’ con amigos y que todos pongan lo mismo, fueron algunas de las startups que se presentaron en Digital Bank Buenos Aires (Argentina) que se realizó el 19 de octubre del 2016. Allí no solo se habló sobre plataformas, también se abordó la disrupción financiera y los cambios que están ocurriendo en la banca

7 grandes tendencias en experiencia de usuario para banca

Teléfonos móviles: ya sabemos que el móvil cada año cada vez es más importante. Las personas se conectan a través de su celular para informarse, jugar, ubicarse, escoger restaurantes y, obvio, para realizar transacciones bancarias. Por eso es clave que la banca entienda la importancia de desarrollar sus canales bancarios en el móvil. Ya no se trata de hacer solo una versión responsive (que se adapta al celular) sino que pueda hacerse una transacción de manera sencilla y con pocos pasos a través de estos dispositivos.

Interfaces Simples: la usabilidad no importa si requiere decenas de pasos para que el cliente encuentre una solución. Los tutoriales son lindos, pero si un banco necesita uno para que la persona maneje su app o realice una transacción, entonces su plataforma simplemente no ofrece buena experiencia de usuario. Por eso una gran tendencia son las interfaces simples que no excedan dos botones para simplificar el proceso bancario, que de por sí ya es tedioso.

Biometría: las contraseñas quedaron en el pasado. Hoy la biometría es clave para la industria bancaria. Autentificación con voz, rasgos faciales o con un selfie es el presente y a lo que deben apuntar los bancos para mejorar los procesos de seguridad.

Bots: los bots son la novedad en la ola de tendencias bancarias. Ya no se trata de esos mensajes automatizados que responden 5.000 veces la misma línea en un día: “hola, cómo podemos atenderte”. Se trata de inteligencia artificial en la que se programan respuestas por ciertas keywords. Por ejemplo, alguien pregunta por un crédito a través de una red social, la forma es contestarle con los requisitos y enviarlo a un sitio para que haga la solicitud desde su celular o computadora.

Conectividad: si bien cada vez más personas tienen smartphone e interactúan a través de ellos, lo cierto es que en América Latina el 80% de esos dispositivos son prepago y se conectan a través de redes wifi. Hablar de banca digital con ese antecedente es precario, ya que se debe entender la realidad de los usuarios. Ese es un reto para los bancos, quizá deban crear espacios de conectividad o innovaciones en su plataforma que no requieran conectividad.

Un equipo del banco que sea el gestor de comunidades en redes sociales: todos los bancos se enfrentan a un dilema. Cuando contratan una agencia de marketing, el community manager -que no sabe sobre el sistema financiero- recibe mensajes sobre un pedido específico y debe averiguar con alguien del banco y luego contestar al cliente, lo que toma tiempo. La nueva tendencia es que los bancos formen personas de su equipo en manejo de redes sociales para que mejorar la calidad de la respuesta y hacerla más ágil. Crear un equipo 'in house' eleva los costos pero mejora la experiencia de usuario.

Generación X: no es un tendencia en sí, pero durante los últimos años se ha hablado de los millennials como la población a la que deben enfocarse los esfuerzos de la banca. La verdad es que esta generación aún no tiene los recursos que tiene la Generación X, aquella que tiene entre 35 y 45 años. Ésta es la que más usa los canales bancarios digitales y a la que hay que enamorar hasta que los millennials entren con fuerza al sistema financiero.

¿Por qué invertir en experiencia de usuario?

- Los usuarios de hoy demandan servicios y experiencias que ahorren tiempo y con los que simplifiquen su vida.

- Estos usuarios reclaman nuevas formas de hacer transacciones más rápidas, sencillas y seguras, por lo que los avances tecnológicos se direccionan a disminuir el uso del efectivo.

- Los clientes quieren que les ofrezcan lo que se adapte a sus necesidades, sin tener que dedicar tiempo y esfuerzo en encontrarlo. En este sentido, valoran mucho el consejo y conocimiento de un experto.

- El cliente espera un apoyo continuo una vez que ya ha comprado el producto/servicio. Esa es una oportunidad para que el banco teja una relación fuerte con el cliente.

- El consumidor desea adquirir conocimientos que le sean útiles, mejoren su vida y que comparta con sus contactos. Entre más sabemos sobre un tema, él siente que invertimos en él y su desarrollo.

- Este consumidor valora a aquellas marcas que van más allá de su sector y se preocupan de su bienestar. Eso genera confianza que es clave en el sector financiero.

Otras experiencias en el Digital Bank en Buenos Aires

Además de las ponencias en experiencia de usuario, los expositores hablaron de cómo han mejorado los procesos dentro de sus bancos. Uno de los casos más aplaudidos fue el de Guillermo Tolosa de Bank of China que creó un equipo de Costumer Experience con antropólogos, periodistas, guionistas de cine, programadores y diseñadores para crear una excelente experiencia de usuario desde el contenido hasta cada página o botón que tiene el banco.

El concurso de startups premió a los más innovadores

La ganadora fue Biocredit: justo esta startup integra tecnología biodactilar y facial para reconocer al usuario. Además, integra las redes sociales para saber si la persona tiene presencia en esos medios y autenticar, de alguna forma, su existencia. A través de esta verificación de datos, la persona puede acceder a un crédito. Hay un dato muy interesante que respalda este desarrollo; Colombia, en 2015, perdió cerca de USD 5 millones en fraudes bancarios, por suplantación de identidades. Ante ese escenario, esta app es perfecta para que los bancos minimicen el riesgo.

El segundo lugar lo ocupó Ibillionaire: esta es una aplicación para smartphones para facilitar las oportunidades de inversión y "democratizar Wall Street". La idea es brindar acceso a los portafolios de inversores de gran éxito como Warren Buffett, George Soros y Carl Icahn. La compañía creó el iBillionaire Index, un índice compuesto por 30 acciones de empresas norteamericanas en las que invierten 10 grandes multimillonarios de Wall Street con una rentabilidad que bordea el 5% anual.

La enseñanza de Digital Bank Buenos Aires

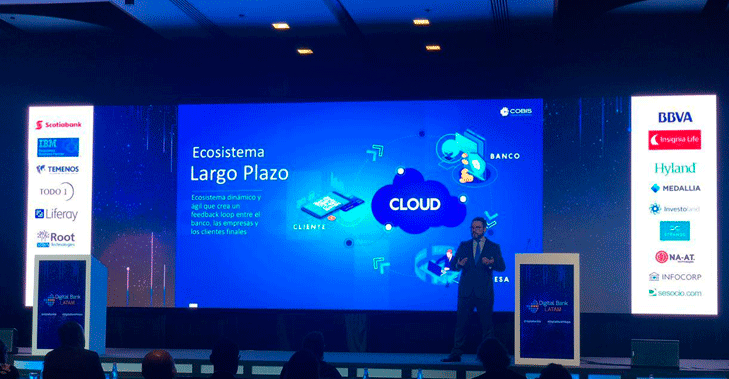

El evento giró alrededor de la experiencia de usuario como pilar para que los bancos subsistan. Hay que recordar que la disrupción digital sacará del mercado a la mitad de las empresas en los próximos cinco años, según un estudio de DBT Center que encuestó, en noviembre del 2015, a 941 líderes empresariales de 12 industrias a escala mundial.

Ya ha pasado con grandes empresas. Por ejemplo, Blockbuster -la famosa cadena de tiendas de alquiler de películas- que llegó a tener 8.900 establecimientos con 90.000 empleados en 25 países. En la década de los noventa tenía un plan de crecimiento muy ambicioso que parecía funcionar perfectamente con un modelo de negocio que en cada local incluía 10 personas expertas en cine y videojuegos con promociones segmentadas por días.

Llegó el 2000 y Blockbuster seguía creciendo pero tenía como enemigo a la piratería online. La firma tuvo un acercamiento con una startup llamada Netflix que vendía suscripciones online mensuales sin límite para ver películas. Blockbuster, que se declaró en quiebra en 2010, tuvo la oportunidad de comprar la pequeñas empresa por USD 50 millones, pero rechazó la oferta, porque no identificó la amenaza de la disrupción. La lección es que no importa lo pequeña que sea una empresa,la clave es la innovación tecnológica.

Periodista que ha escrito para El Comercio, Gestión, Soho, entre otras publicaciones. Apasionada por social media y desarrollo de estrategias digitales. Encuéntrame en:

La mayoría de organizaciones públicas y privadas de la región consideran estar preparadas para responder a ataques cibernéticos. Sin embargo, se necesita seguir invirtiendo en seguridad digital para estar a la altura de los desafíos del siglo XXI.

La inteligencia artificial está cada vez más inmersa en el mundo en el que vivimos, la banca no es ajena a esta tendencia. La industria financiera necesita implementar este tipo de tecnología para seguir siendo competitiva. La aplicación de IA en apps y servicios bancarios permite aumentar los ingresos mediante una mayor personalización de su portafolio para los clientes, reducir los costos a través de la automatización, margen de error limitado y una mejor utilización de los recursos.

Según un informe de la firma de ciberseguridad Kaspersky sobre la frecuencia de ciberataques en América Latina, entre noviembre de 2018 y noviembre de 2019 se registraron 97 millones de ataques de phishing o correo fraudulento en la región: lo que equivale a 42 ataques por segundo. Estas cifras evidencian la necesidad de invertir en ciberseguridad para garantizar una mejor protección a las operaciones digitales en 2020.

La transformación que vive actualmente el sector financiero está generandoun cambio significativoa nivel mundial. La frecuencia de uso de aplicaciones de pagos digitales ha generado una población bancarizada en Latinoamérica que comienza a diversificarse.

Otros artículos de interés:

Contáctanos