Con infraestructura AWS, Topaz analiza más de 2,8 mil millones de transacciones al mes

Topaz cuenta con la primera plataforma full banking de Latinoamérica y es una de las mayores empresas de tecnología especializada en soluciones digitales, con más de 280 clientes activos en 25 países.

Una de sus principales soluciones es Topaz OFD (online fraud detection), una solución de protección de extremo a extremo para las transacciones de canales digitales a través de un ecosistema completo que analiza el riesgo en tiempo real desde una base de datos sólida y dinámica, ampliando las posibilidades de negocio con agilidad a través de una tecnología altamente integrable y escalable. La solución hace a la sociedad más segura al evitar pérdidas financieras que se obtendrían a través de golpes que financian criminales y el narcotráfico.

En constante evolución desde los años 2000, la solución acompaña las transformaciones del sector financiero, pues la innovación está en el ADN de Topaz, que apostó por una tecnología emergente; por lo tanto, es adoptado por las instituciones de soluciones financieras debido al avance y aplicación de los servicios a través del internet banking.

En 2011, se produjo una nueva ola de innovación y la banca móvil comenzó a surgir, al mismo tiempo que la solución comenzó a migrarse a la nube, ya que la empresa apoya y adopta nuevas tecnologías para seguir entregando valor al mercado y a sus clientes.

El jefe de desarrollo de negocios de software de Topaz, Luiz Maurício Camargo, recuerda que cuando los bancos comenzaron a invertir en tecnología móvil, la compañía comenzó a investigar tecnologías y servicios que pudieran soportar ese tipo de solución.

"Optamos por la estructura de AWS, que tenía una propuesta que reunía todo lo que necesitábamos: base de datos centralizada, rendimiento optimizado y posibilidad de almacenar diferentes tipos de datos, independientemente del origen", recuerda. Además, AWS contaba con una serie de servicios que permitirían, por ejemplo, crear reglas de uso o acceder y manipular los datos de forma rápida. También fueron fundamentales para la garantía de la integridad de datos y la credibilidad de AWS en el sector financiero.

Migrar el modelo hacia un enfoque centrado en el cliente

De acuerdo con Camargo, el uso de la nube AWS permitió un cambio de enfoque de la solución, dejando un modelo que marcaba la máquina del usuario y adoptando uno nuevo, en el que la jornada del cliente es acompañada en cualquier transacción realizada por él dentro de canales digitales. La migración a la nube ocurrió en 2015, con la compañía aun manteniendo los dos modelos en paralelo. "Mientras tanto, trabajamos en conjunto con AWS para crear nuestra infraestructura, rehacer nuestros endpoints y enviar información a nuestros clientes y a la nube", recuerda.

En aquella época, la solución atendía cerca de una decena de clientes, pero ya contaba con grandes bancos. Con la nueva oferta, ahora en el modelo de software como servicio (SaaS), su uso gana escalabilidad. En 2022, siguiendo el avance del mercado, y siempre llevando innovación a nuestros clientes, la solución cuadruplica el número de clientes atendidos y llega a analizar 3 mil eventos por segundo. "Con la nube y los servicios AWS, maduramos la percepción de riesgos y logramos alertar a nuestros clientes con base en información de todo el ecosistema", afirma Camargo.

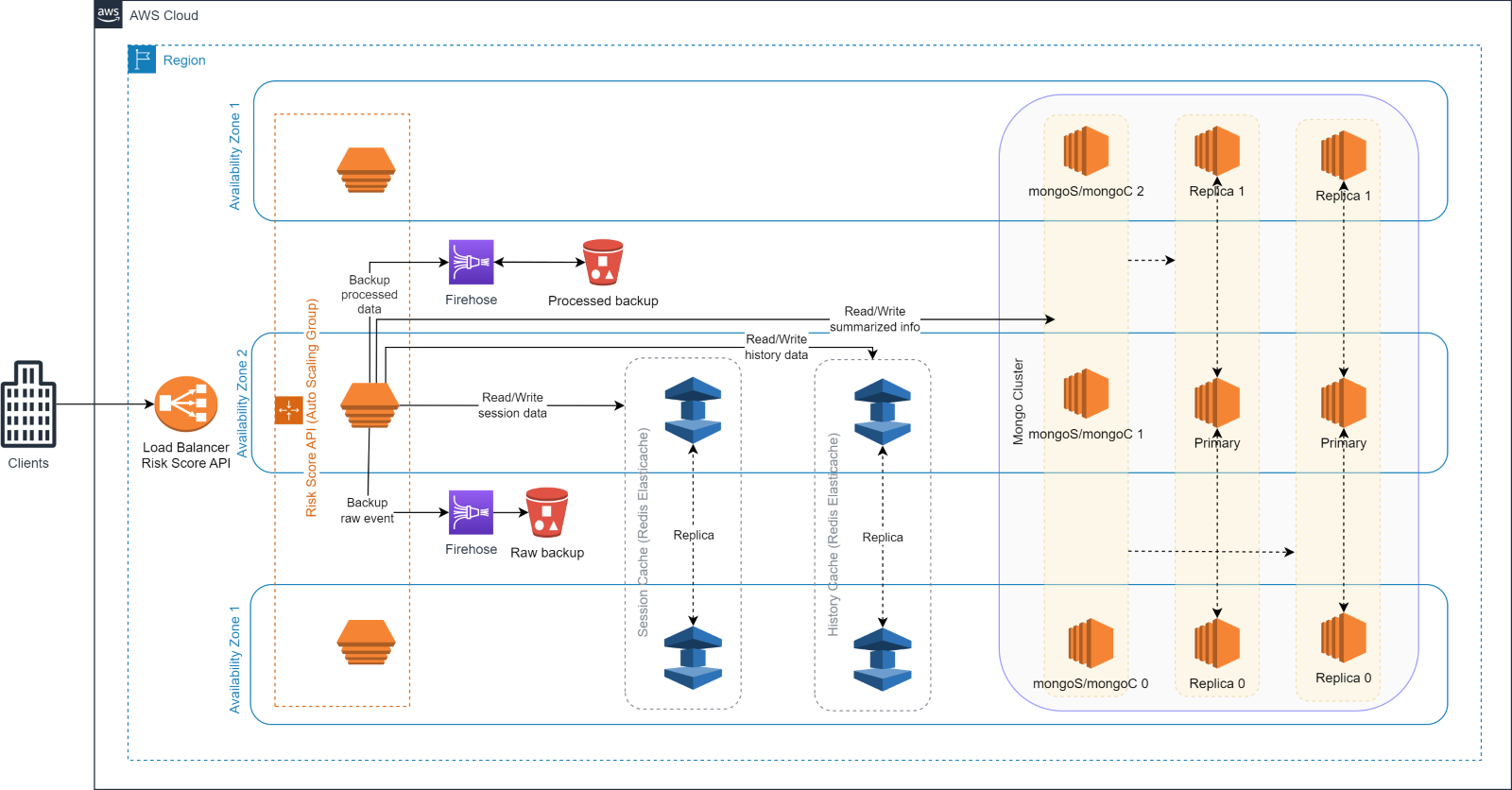

Para ello, la solución cuenta hoy en una infraestructura que tiene como pilar el Elastic Load Balancing (ELB), que recibe las informaciones obtenidas de dispositivos donde Topaz tiene endpoints o de las instituciones, que utilizan APIs para obtener análisis de riesgo.

Solución | Enfoque en seguridad y análisis

El jefe de alianzas de Topaz, Pérsio Henrique Sanvito, revela que hoy los sistemas de la solución Topaz OFD procesan informaciones de la mitad de la población brasileña. "Si tomamos en cuenta solamente la población bancarizada, puede ser más que eso", dice, recordando que la solución es utilizada por cuatro de los cinco mayores bancos brasileños y por grandes operadores de telefonía. "La lucha contra el fraude no es exclusiva del sistema financiero, sino de todos los que realizan transacciones de alguna manera", refuerza.

Sanvito destaca que aproximadamente el 90% de las instituciones financieras brasileñas utilizan la solución, generando la mayor red de combate al fraude, donde analizan más de 2.800 millones de transacciones mensuales, recibiendo más de 200 millones de dispositivos móviles, siempre centrado en la seguridad, análisis de datos para la optimización del diagnóstico de fraudes y agilidad en las respuestas. "La prevención del fraude no puede perjudicar a los negocios. Tenemos la preocupación de no detener transacciones legítimas y/o generar más fricción en la jornada de los clientes bancarios", dice..

Para mantener la solución frente a los nuevos escenarios de lucha contra el fraude, ser preventivo a futuros ataques/fraudes y proteger la identidad digital, el equipo de Topaz la mantiene en constante evolución. Sanvito recuerda el efecto red, la cual cuenta con inteligencia artificial para un análisis de dispositivos asociados, trayendo respuesta inmediata y precisión de la detección de fraudes. "Ahora mismo estamos trabajando en la adopción de geolocalización para la prevención del fraude. Además, la solución sigue evolucionando con la adopción de la solución de prevención al lavado de dinero (KYC)", afirma.

Diagrama de arquitectura

Próximos pasos

Camargo revela que Topaz viene trabajando para ampliar el poder de la solución. Algunos ejemplos son el uso de la solución en el fortalecimiento del control de accesos, con múltiples factores de autenticación; servicios de token; reconocimiento de código QR; y reconocimiento de voz, ya disponibles para los clientes de la solución. "Tenemos hoy la tranquilidad de trabajar con el ambiente AWS, que nos da alta escalabilidad y seguridad elevada; y de desarrollar nuevas soluciones que serán unificadas dentro de esa plataforma", afirma.

Sobre Topaz

Topaz, una de las empresas de tecnología financiera digital más grandes de Latinoamérica, posee la plataforma más completa del mercado con soluciones de core bancario y open finance, reconocida por los principales institutos globales de tecnología e investigación.

*Este artículo fue escrito por AWS.

Recomendado para ti:

¿De qué forma BaaS (Banking as a Service) ha despegado y evolucionado hasta la actualidad? En el pasado, los productos y servicios se vendían solamente en sucursales físicas, las cuales pasaron de portales web a trasladarse a otros medios digitales. Los bancos se han ido adaptando a las tendencias comerciales y tecnológicas según la demanda, con ella aparecieron nuevos jugadores como las fintechs y/o neobancos que han implementado el modelo BaaS para ofrecer servicios de inversión, soluciones de préstamo y consumo, entre otros.

La transformación digital ha redefinido el panorama bancario global, y la inteligencia artificial (IA) se ha consolidado como uno de los pilares tecnológicos más disruptivos del sector. En 2024, ocho de cada diez bancos en Latinoamérica implementaron alguna forma de IA, principalmente enatenciónalcliente y detección de fraudes, según Finnovista & Microsoft LatinAmericaReport 2024.

El uso de sistemas tecnológicos que no están actualizados, también conocidos como obsoletos, representa un conjunto de vulnerabilidades que incide en los datos y el bienestar del negocio, produciendo daños cibernéticos. Las repercusiones financieras y a la reputación por estas infracciones de seguridad pueden afectar los resultados de un negocio.

A partir del 2020 el internet de las cosas (IoT)ha generado tres tendencias que han impulsado la revolución del sector bancario y financiero: la aceleración de pagos digitales; un crecimiento masivo de dispositivos conectados y el incremento del uso de la inteligencia artificial.

Otros artículos de interés:

Contáctanos