Innovación y transformación digital de la banca en Fintech Americas 2018

Ayer 6 de septiembre tuvo lugar la primera jornada del evento Fintech Americas 2018 que se celebrará hasta hoy en la ciudad de Miami. Durante estos dos días se busca mostrar las “últimas tendencias, innovaciones emergentes y estrategias accionables” del sector financiero.

Numerosos invitados trataron el tema de la innovación y la transformación digital en la era de Fintech en el día de hoy, entre ellos el conocido escritor Brett King. El autor australiano fue uno de los oradores que puso el punto de mira en el futuro de la banca: ¿cómo serán los bancos en 30 o 50 años? ¿Qué servicios se ofrecerán entonces?

Brett King planteó la necesidad inmediata de los bancos de “integrar el mundo físico” en el digital y “ofrecer acceso instantáneo a servicios financieros en cualquier lugar y hora”. Estos cambios permitirán a las entidades llegar a esa nueva era de Bank 4.0 en la que los bancos tradicionales definitivamente no tendrán ninguna oportunidad, y se verán eclipsados por la competencia que haya conseguido reinventarse. “Ya no se trata de los productos, sino de la experiencia que ofreces”, afirmó King, centrándose así en la importancia del cliente y sus cambios en la forma de consumir.

Durante la conferencia “El estado de la innovación y transacciones bancarias”, los discursos de Dario Okrent de Banco Azteza, Diego Ponce de Banistmo y Patricio Melo de Davivienda también pusieron el foco de atención en los clientes. Además, los tres panelistas discutieron la situación actual bancaria en sus países, México, Panamá y Colombia, respectivamente, y los retos a los que se enfrentan.

Darío Okrent expuso el desafío que supone en México que la gente forme parte del sistema bancario, además de su reticencia a usar la banca digital. El primer paso, expuso, es cuestionarse y entender el porqué de esta situación. Patricio Melo también resaltó la importancia de conocer a los clientes y sus necesidades insatisfechas. “Tenemos tarjetas de todos los colores pero el cliente no quiere eso, quiere experiencias”, declaró por su parte Diego Ponce, coincidiendo así con lo que expuso previamente Brett King y la importancia de las vivencias por encima de los productos.

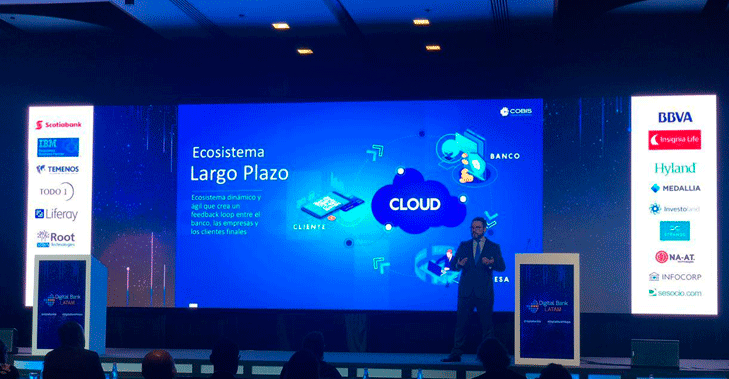

Estos planteamientos no restan valor a la creación de servicios bancarios innovadores en este momento de transformación continua que experimenta el sector. Bill Moss, CEO de COBIS, expuso durante su presentación una metodología que está siendo utilizada actualmente en la compañía para alcanzar esa innovación: la mentalidad startup.

¿Cómo combinar la trayectoria de una empresa de 65 años con la mentalidad de una startup? Primero, se trata de conseguir una plataforma completamente digital lo cual, explicó Moss, “es una de las grandes ventajas de la compañía”. La mentalidad startup va desde equipos multidisciplinarios, pasando por la inclusión de los clientes en el proceso, hasta la incorporación de la metodología Agile “que puede ser un factor determinante en la transformación de una entidad”, según aseguró.

El tema de la innovación se seguirá tratando mañana durante la segunda jornada de Fintech Americas 2018, con un mayor interés en otros departamentos de las entidades, como el de Marketing Digital y Recursos Humanos, y en la ciberseguridad.

La mayoría de organizaciones públicas y privadas de la región consideran estar preparadas para responder a ataques cibernéticos. Sin embargo, se necesita seguir invirtiendo en seguridad digital para estar a la altura de los desafíos del siglo XXI.

La inteligencia artificial está cada vez más inmersa en el mundo en el que vivimos, la banca no es ajena a esta tendencia. La industria financiera necesita implementar este tipo de tecnología para seguir siendo competitiva. La aplicación de IA en apps y servicios bancarios permite aumentar los ingresos mediante una mayor personalización de su portafolio para los clientes, reducir los costos a través de la automatización, margen de error limitado y una mejor utilización de los recursos.

Según un informe de la firma de ciberseguridad Kaspersky sobre la frecuencia de ciberataques en América Latina, entre noviembre de 2018 y noviembre de 2019 se registraron 97 millones de ataques de phishing o correo fraudulento en la región: lo que equivale a 42 ataques por segundo. Estas cifras evidencian la necesidad de invertir en ciberseguridad para garantizar una mejor protección a las operaciones digitales en 2020.

La transformación que vive actualmente el sector financiero está generandoun cambio significativoa nivel mundial. La frecuencia de uso de aplicaciones de pagos digitales ha generado una población bancarizada en Latinoamérica que comienza a diversificarse.

Otros artículos de interés:

Contáctanos