La lección que dejan los periódicos sobre disrupción

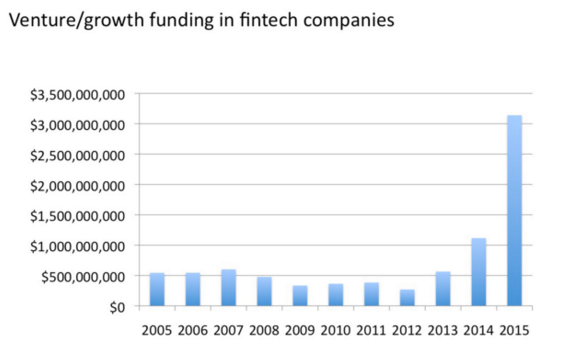

En el blog de Cobiscorp hablamos mucho de la disrupción financiera que se nos viene, y las estadísticas respaldan nuestro entusiasmo: como demuestran los autores Hannah Granade y Matthew Granade en www.oreilly.com, los inversionistas de capital semilla creen mucho en el potencial del sector tecnológico financiero.

En 2015, hicieron inversiones de 3.5 mil millones en FinTech (tecnología financiera), un incremento de 350% comparado con el año anterior. Si los inversionistas apuestan tanto, es porque ven una oportunidad enorme y quieren ser los benefactores del cambio del estatus-quo.

Esta imagen demuestra el crecimiento de inversión de capital semilla en tecnología financiera en los EEUU. El artículo original se encuentra aquí. Aunque esa disrupción por su naturaleza es dificil de predecir, el mundo nos ha dado ciertas pistas sobre qué esperar, y tal vez el ejemplo más emblemático es el negocio de los periódicos.

¿Qué pasó con los periódicos?

Los periódicos inicialmente eran operaciones locales que dependían de un negocio (clasificados) subsidiar su otro negocio (informar). El periódico también dependía de otro negocio, la publicidad pagada, porque gozaba de manejar de una buena parte de la población que leía los periódicos como hábito en la mañana y en la noche. Por sólo tener que competir contra un puñado de otros periódicos al nivel local, los periódicos grandes podrían cobrar un premium por sus anuncios, y los anunciantes estaban dispuestos a pagarlo. Finalmente los periódicos vendían suscripciones y ejemplares. El negocio de tener un periódico era un gran negocio, hasta que no lo era.

Cuando llegó el internet el negocio de clasificados se volvió gratis a través de portales como Craigslist.Com. A pesar de insistir en el valor de su producto, periódicos con audiencias de cientos de miles no pudieron competir con portales digitales que tenían audiencias de millones. Después de perder el negocio de clasificados, el negocio de vender publicidad sufría porque anunciar en línea era mucho más barato y su impacto era más medible. Cuando las suscripciones bajaron porque la gente consumía cada vez más información por internet, era más difícil justificar los precios con el alcance con audiencia.

Entre los distintos errores que hicieron los dueños de los periódicos que han fallado era no anticipar que al pasar de un mundo de escasez de información a un mundo de abundancia de información con la llegada del internet. Algunos asumieron que sus audiencias les iba a acompañar al mundo mundo y que sus marcas y ofertas eran suficientes para combatir la fragmentación del mercado impulsado por actores pocos sofisticados y pocos profesionales. Se equivocaron. Cuando se dieron cuenta de la oportunidad perdida, los dueños de periódicos se encontraron atrasados: se tecnología era anticuada, y en lugar de innovar en la industria de información, tenían que alcanzar a las nuevas marcas que crecieron en la época digital y entendía el ambiente mejor que nadie. Los periódicos tenían una desventaja: en adición a estar atrasado, tenían operaciones grandes y caras que tenían que mantener, incluyendo la operación de imprimir, mientras sus competidores digitales tenían operaciones de muy bajo costo.

Aunque hay cada vez menos periódicos, aún hay algunos que han sobrevivido la transición al mundo digital. En general, los periódicos con más oportunidades de tener éxito en el mundo digital son los que han dejado de ser periódicos locales y se han vuelto periódicos internacionales. The Guardian, tradicionalmente el tercer o cuarto periódico más leído en Gran Bretaña, es el primero en audiencia digital, ya que apenas ⅔ de su audiencia es de su país natal y el resto es internacional. The Guardian logró superar a sus competidores por apostar por mejorar su presencia digital: en lugar de rechazar la transformación inminente, la aprovecharon. Otro jugador parecido es New York Times: desde Febrero de 2016 el periódico emblemático estadounidense publica en español con el fin de aprovechar de la audiencia que se genera en América Latina. Como pocos, New York Times ha logrado navegar la transformación de ser un periódico local, nacional, y ahora internacional.

¿Qué nos enseñan las lecciones de los periódicos?

Tal vez la lección principal para el sector financiero es “transformarse o ser transformado.” Los periódicos gozaron de tener un modelo de negocio integral pero que dependía de tres fuentes de ingresos distintos. Poco a poco negocios digitales empezaron a adueñarse de cada uno de las fuentes de ingresos. El modelo del negocio del periódico se fragmentó, con nuevos actores sobresaliendo en cada uno de las áreas. En adición, por tener que competir contra jugadores ágiles de bajo costo cuya velocidad de ejecución y rapidez en la toma de decisiones, el tamaño del periódico dejó de ser ventaja y se volvió desventaja. Por más que intentaron innovar, los periódicos se demoraron, y muchos encontraron cerrada la ventana de oportunidad. Para que los bancos puedan innovar con la rapidez de los startups que están recibiendo el 3.5 mil millones en capital semilla, tendrán que pensar en innovar fuera de su estructura jerárquica y lenta o invertir en nuevos jugadores prometedores.

Si hay una diferencia entre los periódicos y los bancos es que los bancos operan en un espacio altamente regulado y nacional. El nivel de regulación que se necesita para ofrecer servicios financieros es alto, y los bancos tienen una larga historia y mucha experiencia en navegar esa regulación. Podríamos pensar que la regulación les gana a los bancos tiempo adicional para poder sobrevivir.

Aunque sea verdad que la regulación ofrece un refugio al sector financiero en el corto plazo, no durará en el largo plazo. Una vez que los nuevos startups tengan éxito en el resto del mundo nuestras poblaciones locales exigirán poder gozar de sus beneficios. Para dar un ejemplo, en 2005 Costa Rica intentó prohibir Skype para poder proteger a la industria local de telecomunicaciones. Ahora es impensable prohibir Skype.

En fin, el sector financiero se encuentra en un camino bifurcado: operamos como siempre han operado y esperar que el sistema regulatorio les salve, o empezar a participar en la transformación en lugar de ser su víctima. Los dos rumbos presentan riesgos, pero el camino de innovar ofrece aprendizaje a cambio del fracaso, y la oportunidad de ser líderes y no seguidores. Las palabras del futurista William Gibson ofrecen un consejo a la industria entera “el futuro está aquí, sino desigualmente repartido.” El futuro no es una desconocido que rehúsa revelar sus secretos: es una ola que viene desde el horizonte, y parece mucho a las olas que le anteceden.

CEO de @CentricoDigital, apasionado por el mundo del emprendimiento y las startups

La mayoría de organizaciones públicas y privadas de la región consideran estar preparadas para responder a ataques cibernéticos. Sin embargo, se necesita seguir invirtiendo en seguridad digital para estar a la altura de los desafíos del siglo XXI.

La inteligencia artificial está cada vez más inmersa en el mundo en el que vivimos, la banca no es ajena a esta tendencia. La industria financiera necesita implementar este tipo de tecnología para seguir siendo competitiva. La aplicación de IA en apps y servicios bancarios permite aumentar los ingresos mediante una mayor personalización de su portafolio para los clientes, reducir los costos a través de la automatización, margen de error limitado y una mejor utilización de los recursos.

Según un informe de la firma de ciberseguridad Kaspersky sobre la frecuencia de ciberataques en América Latina, entre noviembre de 2018 y noviembre de 2019 se registraron 97 millones de ataques de phishing o correo fraudulento en la región: lo que equivale a 42 ataques por segundo. Estas cifras evidencian la necesidad de invertir en ciberseguridad para garantizar una mejor protección a las operaciones digitales en 2020.

La transformación que vive actualmente el sector financiero está generandoun cambio significativoa nivel mundial. La frecuencia de uso de aplicaciones de pagos digitales ha generado una población bancarizada en Latinoamérica que comienza a diversificarse.

Otros artículos de interés:

Contáctanos