Las lecciones de Digital Bank Buenos Aires 2017

Los bancos están apostando por la transformación digital, lo cual se evidencia en la alta asistencia al Digital Bank Buenos Aires, evento que se llevó a cabo el 14 de noviembre del 2017. Como en cada edición, este evento se enfocó en las tendencias digitales en banca y fintech, las cuales se centran más en el cliente que en la tecnología. es decir, el desarrollo sigue siendo vital, pero si no se enfoca en la experiencia del cliente, entonces la inversión no genera resultados.

Así lo expresó Carolina Parraguez, gerente de Banca Digital del Banco de Chile, quien explicó el proceso de transformación digital que experimentó esa institución financiera. El primer paso fue contratar un equipo de millennials que desarrollara productos para su nicho ya que ellos entienden sus necesidades e innovan con mayor rapidez.

El banco pensó en todo para este proyecto, incluyendo sus instalaciones. Debido a que es una entidad financiera tradicional con sede en un edificio antiguo del centro de Santiago, sus colaboradores crearon espacios abiertos y cómodos, parecidos a los de Google para que se sintieran cómodos. Con estas contrataciones también se impulsó la metodología agile para implementar procesos más ágiles de desarrollo e identificar viabilidad de productos.

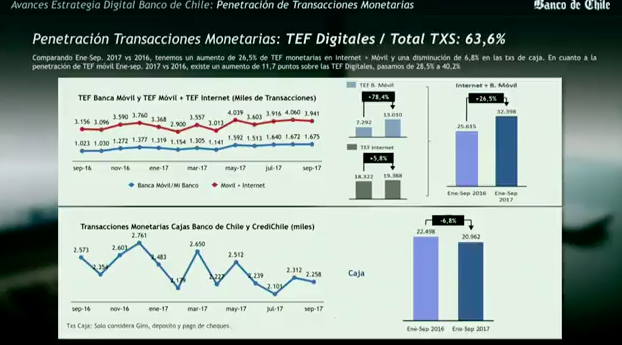

Parraguez enfatizó que si no se piensa en la gente (colaboradores del banco y clientes finales), la innovación carece de sentido. El resultado del Banco de Chile con este cambio fue que al mejorar su plataforma digital, app y otros canales digitales, disminuyó la cantidad de transacciones en cajas físicas y se incrementaron las virtuales.

Incrementar las operaciones digitales, definitivamente es una métrica clave para los bancos. Sin embargo, con ese logro viene la preocupación por la seguridad y ese fue el punto que abordó Sebastián Stranieri, CEO de VU Security. Para él, la clave es la identidad digital la cual debe ser pensada como el epicentro de la estrategia en los bancos. Por ejemplo, un banco tiene los documentos con los que una persona abrió la cuenta, pero quizá no está al tanto de sus cuentas en redes sociales. En caso de que dicha persona presente una queja a través de redes sociales a la entidad financiera, es muy probable que el community manager le pida sus datos de contacto.

Esa respuesta refleja que los bancos no tienen clara la importancia de la identidad la cual, según Stranieri, se compone de cuatro ítems: identidad ciudadana, virtual, presencial y remota. La clave para los bancos es integrarla en el sistema central. De hecho, la mejor manera de prevenir fraude es a través de la integración total de la identidad con sistemas robustos de seguridad.

El hackeo de empresas ocurre a todas las escalas, desde pequeñas organizaciones hasta grandes multinacionales. En el 2014, compañías importantes de varias industrias sufrieron ataques. Por ejemplo, ciberdelincuentes accedieron a la base de datos de 145 millones de usuarios de eBay obteniendo toda la data demográfica. La ventaja, según el gigante de e-commerce, es que los números de tarjetas de crédito estaban aparte y los delincuentes no llegaron a esa información lo cual hubiese sido un total desastre.

Asimismo, Home Depot confirmó, en 2014, ser víctima de la ciberdelincuencia que accedió a 56 millones de tarjetas de pago de sus clientes en EE.UU. y Canadá. Esta gigante estadounidense de productos para el hogar asumió los cargos fraudulentos que se hicieron con esos medios de pagos y reforzó su inversión en ciberseguridad.

En ese sentido la seguridad es una de las mayores preocupaciones para los bancos por la cantidad de data que guardan. Con la evolución de la tecnología, la capacidad de almacenar información ha evolucionado. Así lo explicó el Gerente de Product Marketing para Argentina, Paraguay y Uruguay, de Equifax, Ianiv Rozembaum.

Esta empresa, por ejemplo, hoy guarda información equivalente a 82 millones de años en video, lo cual da una idea de la data que posee para desarrollar nuevos productos. Sin embargo, la mayor estela que deja la información es la actividad en Twitter, Facebook, Instagram y la actividad en motores de búsqueda de cada persona. Eso debe aprovecharse para detectar quiénes son los potenciales clientes y definir tácticas para ofrecerles el servicio que necesitan. La cantidad de información obliga a pensar en una plataforma nueva con distintas capas para procesarla, verificarla y linkearla de forma segura.

Los retos de la innovación bancaria

No es un secreto que hoy el celular es la billetera e identificación a la vez. El desarrollo de los bancos debe enfocarse en este dispositivo. Apps pensadas en experiencia de usuario, que sean amigables y prácticas y con sistema de seguridad probado para evitar fraudes. Todo eso está claro, pero hay varios desafíos que se mencionaron con insistencia durante el Digital Bank Buenos Aires del 2017 que vale la pena mencionar:

- Experiencia del cliente o CX

- Metodología Agile en proyectos

- Apps funcionales

- Biometría facial

- Estrategias basadas en el estudio real de clientes y sus necesidades

- Big data que se use para estrategia segmentada

- Entender el On Boarding como proceso de integración

- Alianza con fintech

Como en todas las ediciones de Digital Bank, esta vez se premió a los startups con mejor propuesta. Para esta oportunidad, el primer lugar lo obtuvo la empresa Intelligens.

Esta empresa desarrolló una asistente virtual, personal, automatizada generada con Inteligencia Artificial (IA), la cual trabaja con cada miembro del equipo de ventas, inicia conversaciones con prospectos, identifica los que tienen intención real y conecta a la fuerza de ventas con los prospectos interesados en comprar.

Periodista que ha escrito para El Comercio, Gestión, Soho, entre otras publicaciones. Apasionada por social media y desarrollo de estrategias digitales. Encuéntrame en:

La mayoría de organizaciones públicas y privadas de la región consideran estar preparadas para responder a ataques cibernéticos. Sin embargo, se necesita seguir invirtiendo en seguridad digital para estar a la altura de los desafíos del siglo XXI.

La inteligencia artificial está cada vez más inmersa en el mundo en el que vivimos, la banca no es ajena a esta tendencia. La industria financiera necesita implementar este tipo de tecnología para seguir siendo competitiva. La aplicación de IA en apps y servicios bancarios permite aumentar los ingresos mediante una mayor personalización de su portafolio para los clientes, reducir los costos a través de la automatización, margen de error limitado y una mejor utilización de los recursos.

Según un informe de la firma de ciberseguridad Kaspersky sobre la frecuencia de ciberataques en América Latina, entre noviembre de 2018 y noviembre de 2019 se registraron 97 millones de ataques de phishing o correo fraudulento en la región: lo que equivale a 42 ataques por segundo. Estas cifras evidencian la necesidad de invertir en ciberseguridad para garantizar una mejor protección a las operaciones digitales en 2020.

La transformación que vive actualmente el sector financiero está generandoun cambio significativoa nivel mundial. La frecuencia de uso de aplicaciones de pagos digitales ha generado una población bancarizada en Latinoamérica que comienza a diversificarse.

Otros artículos de interés:

Contáctanos