Cómo crear experiencias hiperpersonalizadas en finanzas

El panorama de los servicios financieros vive una constante reinvención por las tecnologías disruptivas y tendencias que traen los procesos de la transformación digital. Uno de los mayores cambios está relacionado con el comportamiento de los clientes y lo que esperan de los viajes digitales que realizan. Los usuarios que están conectados a la economía digital de hoy tienen más herramientas e información que nunca; sus expectativas son cada vez más exigentes.

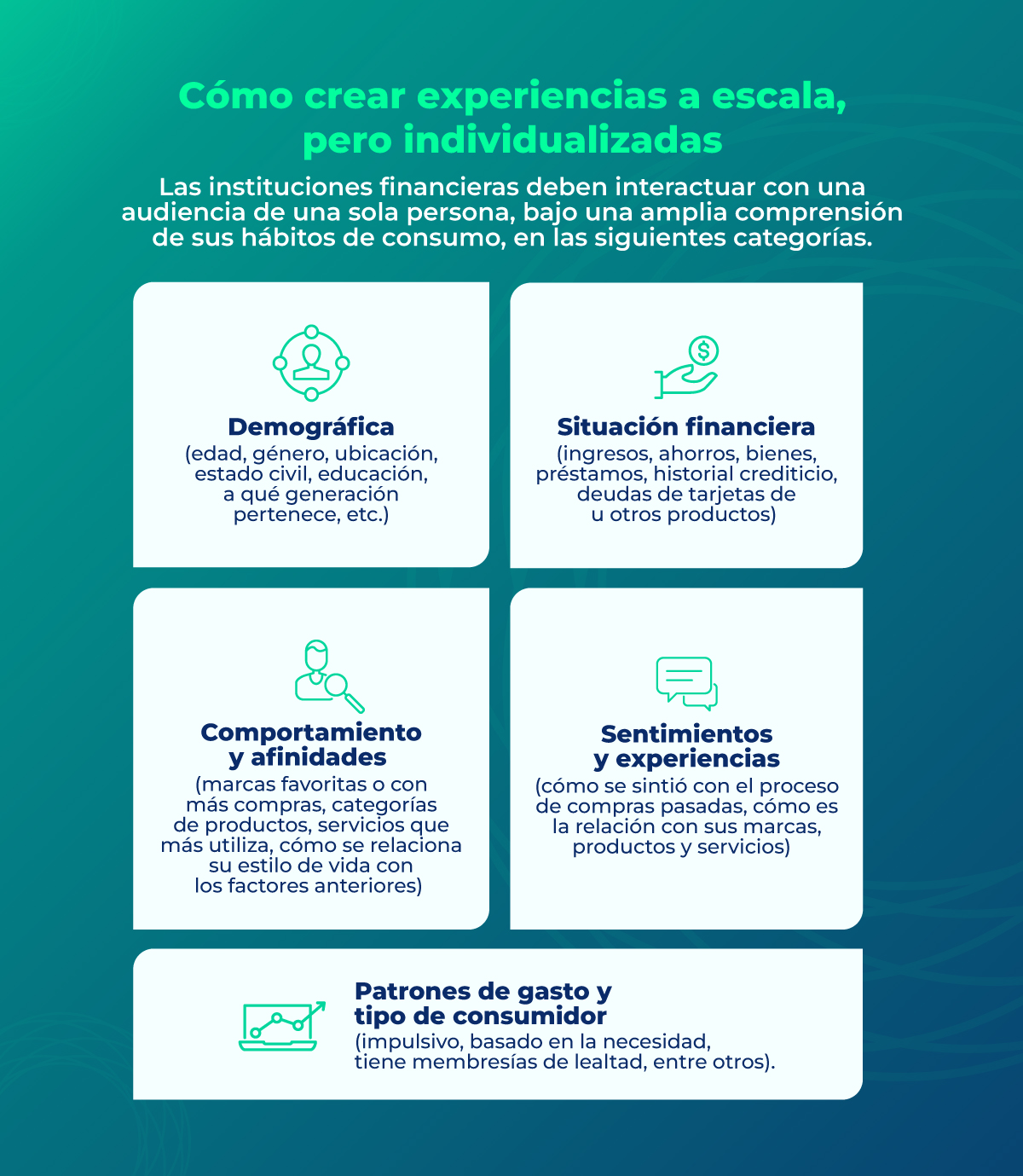

Los bancos e instituciones que incluyen la hiperpersonalización de sus servicios a estrategias digitales y comerciales logran convertir los datos de sus clientes en propuestas de valor, a través de las cuales deben no solo cumplir con las expectativas de los clientes, sino anticiparlas y superarlas.

Qué es la hiperpersonalización

Es la capacidad de proporcionar experiencias personalizadas en tiempo real de las ofertas, el contenido y la experiencia del cliente individualmente. Esta técnica nace como consecuencia del avance en la capacidad de procesamiento, las nuevas tecnologías para el análisis de grandes volúmenes de datos, la inteligencia artificial y sus diversas ramas como el machine learning y el deep learning.

La mayoría de las aplicaciones de hiperpersonalización usan herramientas con el mismo propósito de procesar las diversas fuentes de información. Por ejemplo, aplican modelos predictivos o de recomendación y cambian la experiencia de usuario al crear un nivel de personalización extrema e inteligente.

Los otros dos pilares que permiten crear dichos recorridos altamente personalizados son:

Brindar el contexto adecuado: se necesita adaptar las ofertas y acciones utilizando una comprensión contextual de cuáles son los deseos del cliente y dónde se encuentran actualmente en su viaje tanto físico como digital, es decir, si la persona aún se está decidiendo sobre algún producto o está listo para comprar. Lo anterior incluye las interacciones del cliente hasta la fecha y las siguientes acciones que se relacionan con su experiencia y comportamiento.

Una experiencia hiperpersonalizada incluye interacciones digitales-físicas integradas, las cuales deben ser entregadas a través de la combinación correcta de los canales preferidos de un cliente: móvil, correo electrónico, mensajes de texto, videollamadas, portal web, aplicación móvil o en una sucursal bancaria

A tiempo: La hiperpersonalización es inútil si ocurre después del hecho, es necesario anticipar las necesidades y deseos específicos de cada cliente para ofrecer recomendaciones oportunas. El camino hacia el fortalecimiento de lealtad y relaciones con el cliente de forma individual se da por medio de recomendaciones contextuales y oportunas. Esto no significa que debe ser solo en tiempo real, una sincronización correcta puede ocurrir en el momento más idóneo para la persona, que se traduce en segundos, minutos, días, semanas o incluso meses según sus necesidades.

A diferencia de la personalización, la hiperpersonalización aplica técnicas de big data como el procesamiento de grandes cantidades de datos y la implementación de analítica avanzada para la automatización de decisiones. El volumen de datos generados, el cual tiende cada vez más a ser en tiempo real, se convierte en un desafío para las instituciones en cuanto al uso correcto de la información y la democratización de la gobernanza de datos.

Qué puede hacer Cobis Topaz

Para crear experiencias financieras verdaderamente hiperpersonalizadas es esencial aprovechar la banca abierta y la inteligencia artificial. Nuestra familia FinXperience ofrece un enfoque transformador que permite a las instituciones financieras anticipar las necesidades de sus clientes con alta precisión, fortaleciendo la fidelización y maximizando la satisfacción.

Nuestra tecnología innovadora permite personalizar la oferta de productos financieros en tiempo real, potenciando así la rentabilidad y reduciendo la deserción de clientes a través de experiencias diseñadas según sus preferencias y comportamientos. Al activar usuarios inactivos y reenganchar a aquellos en riesgo de abandono, las oportunidades de venta cruzada y el compromiso se multiplican, beneficiando tanto a tu institución como a tus clientes.

FinXperience brinda interacciones más naturales y adaptadas en cada canal, transformando la relación entre el usuario y su institución. Estamos aquí para crear un ecosistema digital moderno y dinámico, preparado para satisfacer las demandas individuales de cada cliente en un entorno en constante evolución, y fortaleciendo el compromiso en cada etapa del recorrido bancario.

¿De qué forma BaaS (Banking as a Service) ha despegado y evolucionado hasta la actualidad? En el pasado, los productos y servicios se vendían solamente en sucursales físicas, las cuales pasaron de portales web a trasladarse a otros medios digitales. Los bancos se han ido adaptando a las tendencias comerciales y tecnológicas según la demanda, con ella aparecieron nuevos jugadores como las fintechs y/o neobancos que han implementado el modelo BaaS para ofrecer servicios de inversión, soluciones de préstamo y consumo, entre otros.

La transformación digital ha redefinido el panorama bancario global, y la inteligencia artificial (IA) se ha consolidado como uno de los pilares tecnológicos más disruptivos del sector. En 2024, ocho de cada diez bancos en Latinoamérica implementaron alguna forma de IA, principalmente enatenciónalcliente y detección de fraudes, según Finnovista & Microsoft LatinAmericaReport 2024.

El uso de sistemas tecnológicos que no están actualizados, también conocidos como obsoletos, representa un conjunto de vulnerabilidades que incide en los datos y el bienestar del negocio, produciendo daños cibernéticos. Las repercusiones financieras y a la reputación por estas infracciones de seguridad pueden afectar los resultados de un negocio.

A partir del 2020 el internet de las cosas (IoT)ha generado tres tendencias que han impulsado la revolución del sector bancario y financiero: la aceleración de pagos digitales; un crecimiento masivo de dispositivos conectados y el incremento del uso de la inteligencia artificial.

Otros artículos de interés:

Contáctanos