La nueva ola de inclusión financiera que vive América Latina

Tradicionalmente el término Inclusión Financiera se entendía, de forma general, como la intención de brindar acceso financiero a los segmentos de población no bancarizados, pero a medida que la industria bancaria ha evolucionado, este concepto también lo ha hecho abarcando nuevos segmentos poblacionales y sectores productivos en nuestra región y ocasionando una nueva ola de inclusión financiera.

La inclusión financiera es un tema importante para una región en desarrollo como la nuestra, y la pandemia del COVID-19 ratificó la conveniencia de apoyar financieramente a los sectores en desarrollo, ya que son un potente motor para el movimiento de la economía.

Sin embargo, lo que se entiende por sectores en desarrollo y segmentos no bancarizados ha cambiado también en la región, cómo lo revelo el informe Pulso 2021 realizado por COBIS con el objetivo de medir el pulso de la inclusión financiera en la región luego de la pandemia.

La nueva ola de inclusión financiera

El concepto de inclusión financiera ha cambiado

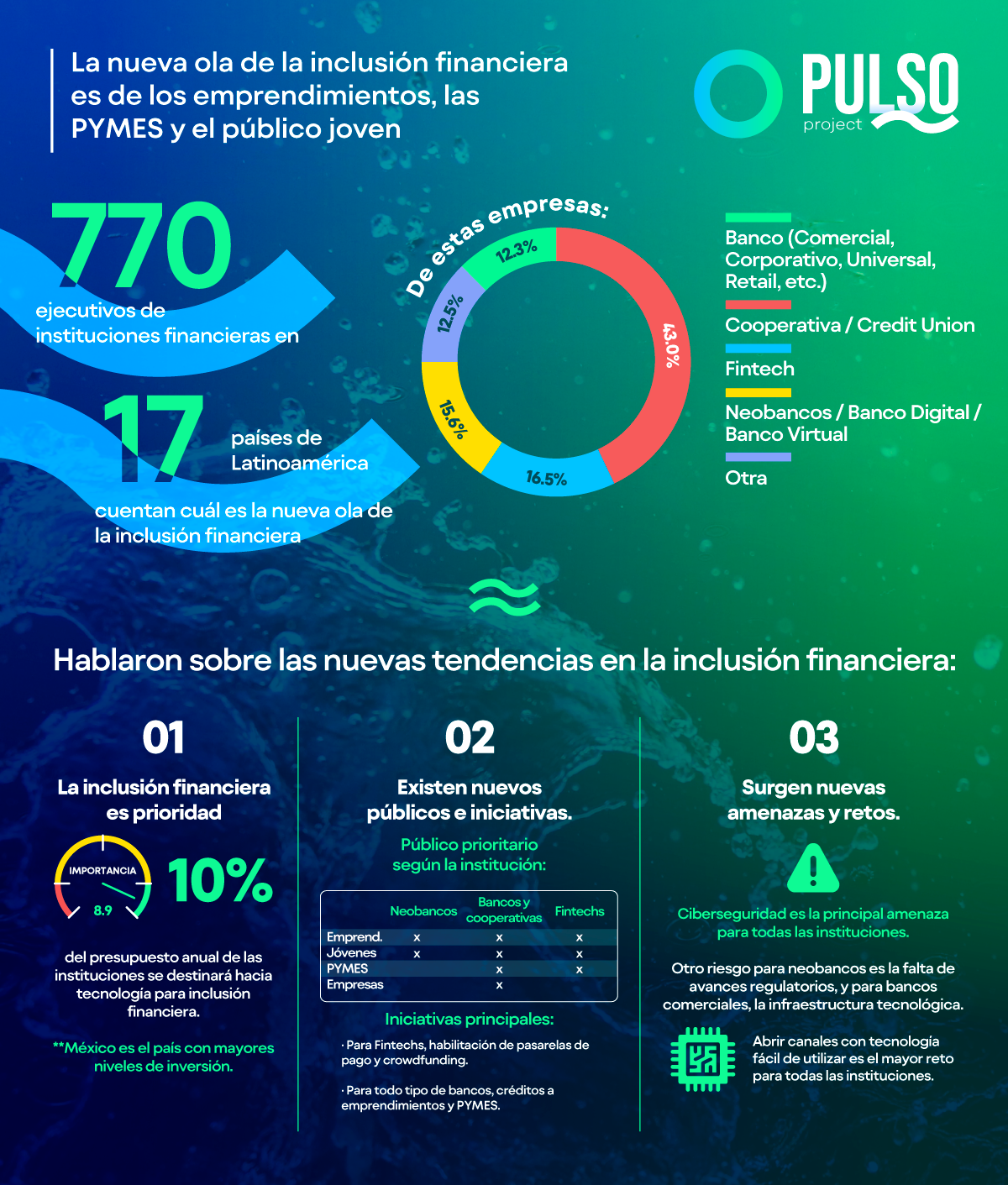

Este informe, que contó con la participación de 770 ejecutivos de diferentes instituciones financieras de 17 países de toda Latinoamérica, reveló principalmente que en la región ha surgido un nuevo concepto de inclusión financiera que abarca el apoyo financiero a las Pymes, clientes empresariales, emprendimientos y jóvenes; a través de productos financieros también innovadores como créditos y habilitación de pasarelas de pago y Crowdfunding.

Esta nueva ola de inclusión responde a la gran transformación tecnológica que ha tenido el sector bancario y los hábitos de los clientes que ahora le plantean a la banca como principal reto, en términos de inclusión, la apertura de canales más fáciles de usar para las personas no familiarizadas con la tecnología y la implementación de proyectos de educación financiera y digital.

La inclusión financiera es una prioridad hoy

Además de mostrar el cambio en la forma de abordar el concepto de inclusión, Pulso 2021 reveló también que la inclusión financiera será una prioridad para la banca, con una importancia de 8.9 puntos sobre 10 para las instituciones encuestadas, y una proyección de inversión del 10% del presupuesto anual de cada institución, específicamente en tecnología que permita atender mejor a esos nuevos segmentos del mercado.

Todas las instituciones encuestadas coincidieron en afirmar que el gran beneficio de invertir en inclusión financiera es la apertura a nuevos mercados de personas naturales y Pymes, que es una estrategia inteligente a la hora de buscar la reactivación económica de la banca y de la región luego de la pandemia.

Además, gracias a la tecnología, los altos costos operacionales que implicaba para la banca atender a los segmentos no bancarizados han disminuido a través de desarrollos como las infraestructuras en la nube y de banca abierta, que se perfilan además, como las tendencias para el sector en un futuro próximo.

Con todos estos avances tecnológicos y la coyuntura actual que vive la economía latinoamericana parece que estamos ante el momento en que la inclusión financiera se vuelve prioridad en la región, trayendo beneficios tanto para las personas como para las instituciones financieras. ¿Qué esperas para ser parte de esta nueva ola de cambio en la región? Conoce todos los detalles de este nuevo fenómeno descargando el informe Pulso 2021 a continuación:

Otros artículos de interés:

La mayoría de organizaciones públicas y privadas de la región consideran estar preparadas para responder a ataques cibernéticos. Sin embargo, se necesita seguir invirtiendo en seguridad digital para estar a la altura de los desafíos del siglo XXI.

La inteligencia artificial está cada vez más inmersa en el mundo en el que vivimos, la banca no es ajena a esta tendencia. La industria financiera necesita implementar este tipo de tecnología para seguir siendo competitiva. La aplicación de IA en apps y servicios bancarios permite aumentar los ingresos mediante una mayor personalización de su portafolio para los clientes, reducir los costos a través de la automatización, margen de error limitado y una mejor utilización de los recursos.

Según un informe de la firma de ciberseguridad Kaspersky sobre la frecuencia de ciberataques en América Latina, entre noviembre de 2018 y noviembre de 2019 se registraron 97 millones de ataques de phishing o correo fraudulento en la región: lo que equivale a 42 ataques por segundo. Estas cifras evidencian la necesidad de invertir en ciberseguridad para garantizar una mejor protección a las operaciones digitales en 2020.

La transformación que vive actualmente el sector financiero está generandoun cambio significativoa nivel mundial. La frecuencia de uso de aplicaciones de pagos digitales ha generado una población bancarizada en Latinoamérica que comienza a diversificarse.

Otros artículos de interés:

Contáctanos