Así fue la primera edición de Digital Bank México

El pasado 14 de marzo se llevó a cabo por primera vez el Digital Bank en la Ciudad de México, considerada como el encuentro de innovación tecnológica financiera más grande de América Latina.

La apertura de la jornada estuvo a cargo de Patricio Silva Lewin, CEO de Digital Bank, quien explicó la importancia que tiene este evento en Latinoamérica y cómo ha ido logrando escalabilidad en distintos países de la región, hasta llegar a México.

ECOSISTEMAS DIGITALES

Posteriormente, el director ejecutivo de Digital Bank, Ramón Heredia, conversó con los asistentes sobre los ecosistemas digitales, haciendo referencia a la importancia que tienen los emprendimientos digitales para el sector bancario. “Los emprendedores latinoamericanos deben contar con las herramientas que les permitan lograr la transformación digital en la banca", indicó Heredia, enviando un mensaje claro sobre la confianza que se debe tener en el talento latinoamericano para continuar desarrollando estos ecosistemas.

RONDA DE STARTUPS

Durante el desarrollo del evento participaron diferentes startups de la región, las cuales han desarrollado sistemas para facilitar los procesos bancarios y administrativos. Entre estas podemos resaltar:

- Edifitos: presentó un software de administración de edificios y condominios, a través del cual se pueden realizar distintas gestiones relacionadas a funciones administrativas del condominio e incluso realizar controles de acceso.

- OrionX: mostró su plataforma para la compra y venta de criptomonedas.

- SuperLikers: presentó su plataforma de gamificación, que utiliza elementos propios de los juegos en un entorno financiero para enseñar educación financiera.

- Klustera: presentó el “Google Analytics de la vida real”, definido así debido a que se puede analizar en tiempo real el aspecto físico de las organizaciones.

SCOTIABANK

Alejandro Flores de Scotiabank México conversó acerca de los avances tecnológicos del banco y el esfuerzo realizado para mejorar la experiencia del usuario. Flores indicó que “ponemos en el centro al cliente” y que “la banca debe estar accesible por todos los medios”. Además, enfatizó que las tecnologías de reconocimiento facial y de voz, entre otras, tienen que ser utilizadas para brindar mayor seguridad.

Por último, abordó las limitantes en cuanto al marco regulatorio y los avances que se han logrado para tener cambios tecnológicos importantes.

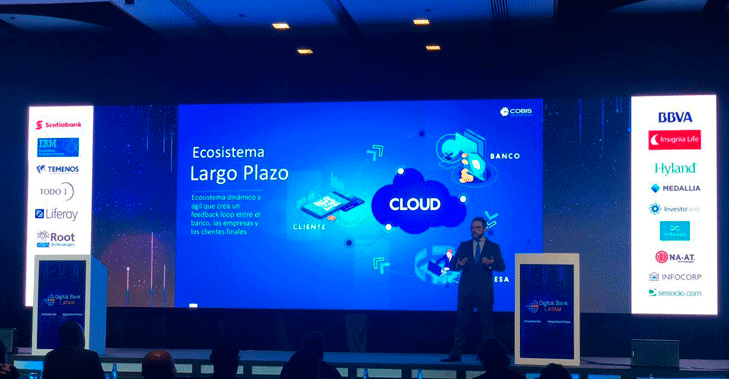

COBIS

En representación de COBIS, se presentó nuestro Gerente de Desarrollo de Negocios Nicolay Estrella, quien inició su charla resaltando algunos puntos importantes en cuanto a la transformación digital, y asegurando que solo los bancos que piensen diferente sobrevivirán a esta transformación.

Entre estos puntos se destacan:

- 45% de las empresas no se preocupan por la disrupción digital.

- 53% de las entidades financieras han perdido participación en el mercado, frente a la rapidez de las fintechs.

- El segmento financiero de las fintech pasó USD 5.600 millones en 2014 a USD 12.200 millones en 2015. 1

Nicolay además resaltó que al integrar todas las tecnologías y plataformas digitales, se puede lograr un nuevo ecosistema a largo plazo que sea dinámico y ágil. Por otra parte, indicó que para aprovechar un ecosistema digital, el enfoque debe estar en los problemas de los clientes y sus soluciones, con el objetivo de mejorar la experiencia del usuario y así fortalecer las relaciones con este.

BANCO DE CHILE

Carolina Parraguez, Gerente de Innovación y Banca Digital del Banco de Chile, explicó cómo ha sido el proceso de transformación digital del banco, el cual fue fundado en 1823 y es uno de los más importantes de Chile.

Parraguez destacó dos hitos importantes en este proceso de transformación: en primer lugar, señaló que desde hace 10 años esta entidad incursionó en la Banca Internet; y en segundo, resaltó la implementación desde hace 2 años de servicios de Banca Móvil.

Para lograr esta transformación digital el Banco de Chile se ha definido a sí mismo como embajador del cambio, para pensar y estar en la mente de sus clientes actuales y futuros, anticipándose a los cambios y entendiendo cuáles pueden ser las próximas plazas digitales. “En Banco de Chile creemos que la omnicanalidad es la esencia para llegar a los clientes”, señaló Parraguez.

Su intervención concluyó señalando que para el Banco de Chile es muy importante la observación “para entender dónde estarán los clientes”. También resaltó la necesidad que tienen las instituciones financieras de atreverse a buscar nuevas ideas y nuevas formas de desarrollar y probar tecnologías de pequeños innovadores. Finalmente, aseguró que el objetivo del banco es convertirse en un banco digital.

El desarrollo de este tipo de eventos en la región es importante, en la medida en la que permite compartir experiencias y aprendizajes que impulsen la transformación digital del sector en toda la región.

También puedes leer:

Estratega de marketing digital para marcas B2B y non-profit. Graduado en la Universidad de Nueva Orleans, Joseph se especializa en la creación estrategias inbound en el mundo digital y el análisis de comportamiento web para el crecimiento de las marcas.

La mayoría de organizaciones públicas y privadas de la región consideran estar preparadas para responder a ataques cibernéticos. Sin embargo, se necesita seguir invirtiendo en seguridad digital para estar a la altura de los desafíos del siglo XXI.

La inteligencia artificial está cada vez más inmersa en el mundo en el que vivimos, la banca no es ajena a esta tendencia. La industria financiera necesita implementar este tipo de tecnología para seguir siendo competitiva. La aplicación de IA en apps y servicios bancarios permite aumentar los ingresos mediante una mayor personalización de su portafolio para los clientes, reducir los costos a través de la automatización, margen de error limitado y una mejor utilización de los recursos.

Según un informe de la firma de ciberseguridad Kaspersky sobre la frecuencia de ciberataques en América Latina, entre noviembre de 2018 y noviembre de 2019 se registraron 97 millones de ataques de phishing o correo fraudulento en la región: lo que equivale a 42 ataques por segundo. Estas cifras evidencian la necesidad de invertir en ciberseguridad para garantizar una mejor protección a las operaciones digitales en 2020.

La transformación que vive actualmente el sector financiero está generandoun cambio significativoa nivel mundial. La frecuencia de uso de aplicaciones de pagos digitales ha generado una población bancarizada en Latinoamérica que comienza a diversificarse.

Otros artículos de interés:

Contáctanos