La banca robótica y su impacto en la transformación digital del sector financiero

Según Asobancaria, “la robótica está relacionada con la construcción y/u operación de máquinas capaces de desempeñar tareas realizadas por el ser humano o que requieran el uso de inteligencia. En términos generales, un robot debe estar en capacidad de interpretar su entorno y realizar acciones encaminadas al logro de un objetivo”.

La aplicación de la robótica aproxima a las organizaciones a una transformación digital de sus procesos sin necesidad de altas inversiones y con beneficios tangibles en el corto plazo. Permite liberar al talento humano de las tareas con alto contenido operativo y repetitivo para enfocarse en las actividades de mayor valor. En definitiva, la robótica ha creado nuevas opciones para desarrollar los servicios de manera más moderna.

En el sector bancario, el uso de la robótica brinda un gran potencial para mejorar sus servicios, procesos y mecanismos de atención al cliente. Los robots y la inteligencia artificial tienen la posibilidad de reducir costos y potencializar habilidades.

¿Cómo la robótica mejora a la banca?

La introducción de estas tecnologías también favorece la reducción de tasas de error, disminución en la dependencia de varios sistemas para un solo proceso y mejoramiento en la estandarización del flujo de trabajo, entre otros.

Por ejemplo, importantes entidades financieras en todo el mundo han implementado los chatbots para responder a las inquietudes de sus clientes. Esta herramienta utiliza la Inteligencia Artificial (AI) para comunicarse con los usuarios a través de texto, pero también está en la capacidad de identificar necesidades de productos o servicios que luego se convierten en ventas.

Por otra parte, la inteligencia artificial está siendo utilizada para modelar las transacciones en tiempo real y desarrollar modelos predictivos para detectar probabilidades de fraude.

Son varios bancos en el mundo los que han comenzado a implementar esta tecnología. En China por ejemplo, Construction Bank tiene un único empleado en su sucursal de Jiujiang Road; se llama Xiao Long y también se le conoce como Little Dragon. Él es quien se encarga de dar la bienvenida a los clientes, acepta tarjetas de crédito, permite la comprobación de estados de cuenta bancaria y responde a preguntas básicas.

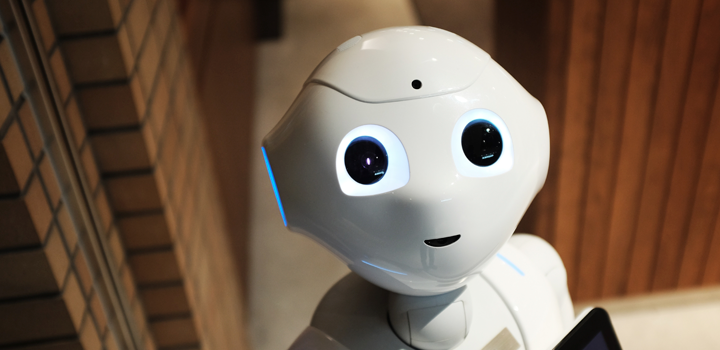

Otros casos en el mercado asiático son el Banco de Tokyo que introdujo en el año 2015 a Nao, un robot con cámara y micrófono incorporados, capaz de identificar 19 idiomas e interactuar y comunicarse con clientes y otorgar respuestas a sus consultas. También SoftBank, que desarrolló a Pepper, un robot usado por Mizuho Financial Group y Emirates NBD que facilita la comunicación con sus usuarios. Esta tecnología es capaz de entretener a los usuarios con juegos y funciones de multimedia a la vez que provee información básica de los productos ofrecidos por las entidades.

En Europa se destaca el caso de Nordea Bank AB. Este banco sueco redujo sus costos en un 11% en el segundo trimestre del 2018, en comparación con el año anterior, gracias al uso de robots y la automatización en sus procesos.

Dada la penetración de los robots en la banca, existe un gran temor en que el talento humano sea sustituido por estas tecnologías. De hecho, Según, Vikram Pandit, ex CEO del Citigroup, los procesos de automatización reemplazarán el 30% de empleos del sector bancario entre el 2015 y el 2025. Los empleos con mayor probabilidad de automatización son los cajeros, los agentes de préstamos, el personal de atención de reclamaciones y los auditores.

Sin embargo, expertos del sector financiero indican que los robots deben ser recibidos como una fuerza de trabajo que complementa a los humanos en las tareas de alta repetición para que estos puedan enfocarse en agregar valor al servicio. No deben ser percibidos como una amenaza. El debate se mantiene abierto.

También te recomendamos leer:

Estratega de marketing digital para marcas B2B y non-profit. Graduado en la Universidad de Nueva Orleans, Joseph se especializa en la creación estrategias inbound en el mundo digital y el análisis de comportamiento web para el crecimiento de las marcas.

La mayoría de organizaciones públicas y privadas de la región consideran estar preparadas para responder a ataques cibernéticos. Sin embargo, se necesita seguir invirtiendo en seguridad digital para estar a la altura de los desafíos del siglo XXI.

La inteligencia artificial está cada vez más inmersa en el mundo en el que vivimos, la banca no es ajena a esta tendencia. La industria financiera necesita implementar este tipo de tecnología para seguir siendo competitiva. La aplicación de IA en apps y servicios bancarios permite aumentar los ingresos mediante una mayor personalización de su portafolio para los clientes, reducir los costos a través de la automatización, margen de error limitado y una mejor utilización de los recursos.

Según un informe de la firma de ciberseguridad Kaspersky sobre la frecuencia de ciberataques en América Latina, entre noviembre de 2018 y noviembre de 2019 se registraron 97 millones de ataques de phishing o correo fraudulento en la región: lo que equivale a 42 ataques por segundo. Estas cifras evidencian la necesidad de invertir en ciberseguridad para garantizar una mejor protección a las operaciones digitales en 2020.

La transformación que vive actualmente el sector financiero está generandoun cambio significativoa nivel mundial. La frecuencia de uso de aplicaciones de pagos digitales ha generado una población bancarizada en Latinoamérica que comienza a diversificarse.

Otros artículos de interés:

Contáctanos