Las lecciones que deja Digital Bank, Santa Cruz 2017 al sector financiero

“El desafío no es tecnológico es cultural”, es la gran lección que deja el evento tecnológico y financiero Digital Bank, Santa Cruz (Bolivia) que se realizó el 15 de agosto del 2017. Este país ha demostrado un crecimiento tecnológico acelerado y es cuna de startups que se transforman, eventualmente, en aliados tecnológicos para los bancos.

Bolivia crece a pasos agigantados en uso de Internet y servicios financieros #DigitalBankSantaCruz pic.twitter.com/3QFdHl74Zv

— COBIS (@Cobiscorp) 15 de agosto de 2017

Este fue un encuentro en el que las startups mostraron sus ideas y el sector financiero observó e identificó oportunidades. El mundo ha evolucionado tan rápido que atrás quedó el ver a las fintech como un enemigo, hoy son aliadas de los bancos para generar soluciones rápidas.

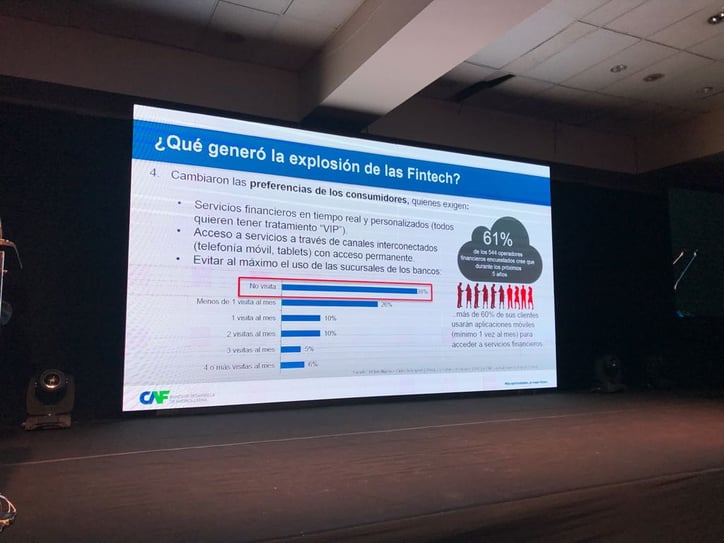

Las fintech surgieron gracias a las nuevas preferencias de los usuarios que exigen servicios financieros en tiempo real y un trato preferencial, ya que todos quieren ser VIP. Precisamente las startups participantes tenían eso en común: sus soluciones se enfocan en premiar a los clientes y dar servicio en tiempo real. Cada iniciativa tuvo siete minutos para presentar su proyecto y demostrar por qué es una aliada para el sector financiero.

Una de las startups participantes fue Tink que capitaliza la conectividad de los clientes para incrementar las ventas del banco.

Tink se enfoca en marketing de referidos e influenciadores para incrementar ventas #DigitalBankSantaCruz pic.twitter.com/W9MgKGcJ26

— COBIS (@Cobiscorp) 15 de agosto de 2017

Para los bancos es clave saber escuchar a sus clientes e identificar oportunidades para mejorar procesos. Esa fue la apuesta del Banco de Crédito del Perú BCP que implementó una gran transformación enfocada en diferentes pilares.

- Movilidad: de esta forma los clientes realizan transacciones desde cualquier dispositivo.

- Big Data: a través del análisis de los datos capturan y guardan información para tomar mejores decisiones enfocadas a mejorar la experiencia del cliente.

- La nube: se aprovecha de la elasticidad para ofrecer soluciones que beneficien al cliente y ya no dependa de un software específico. Cualquier transacción puede realizarse a través de un dispositivo conectado a Internet.

Para implementar estos cambios BCP analizó a su consumidor y encontró datos que le dieron el impulso para cambiar su estrategia.

Personas solo van 4 veces al año a agencias físicas. Usuarios quieren hacer transacciones a través de su smartphone #DigitalBankSantaCruz pic.twitter.com/9kL7pksyur

— COBIS (@Cobiscorp) 15 de agosto de 2017

La estrategia de @BCPComunica es enamorar a sus clientes a través de estos pilares #DigitalBankSantaCruz pic.twitter.com/duFW7KlioE

— COBIS (@Cobiscorp) 15 de agosto de 2017

¿Cómo se enamora al cliente por @BCPComunica? #DigitalBankSantaCruz pic.twitter.com/6Hk3rE4920

— COBIS (@Cobiscorp) 15 de agosto de 2017

El sector financiero necesita pensar de forma bidireccional para desarrollar una estrategia que enamore al cliente. No se trata de un desarrollo único sino de varias soluciones para captar al cliente en cada etapa. Las startups participantes en Digital Bank, Santa Cruz, presentaron soluciones para ayudar en cada etapa que el banco necesita. Por mencionar algunas de las soluciones presentadas:

- Digitalización de cheques

- Transacciones predictivas para sugerir montos en los ATM

- Reconocimiento de firma digital para que sea segura

- Venta de productos a través de mensajería instantánea

- Workflow para mejorar cuellos de botella en la banca

- Machine learning que aprende, usando bots, para personalizar atención al cliente

- Seguimiento de los agentes de campo para optimizar su trabajo

- Estrategia con influenciadores para incrementar ventas

COBIS en Digital Bank Santa Cruz

COBIS fue uno de los expositores que demostró que sus 60 años de trayectoria, 500 expertos en América Latina y metodología agile es la fórmula para ayudar a la banca a mejorar sus procesos y ser más dinámica para atender a las nuevas generaciones. Uno de sus casos es el Banco FIE en Bolivia que ha incrementado la satisfacción al cliente a través un nuevo core bancario, internet banking y otras soluciones para mejorar la experiencia de usuario.

La enseñanza más importante de este evento tecnológico es que hay que pensar rápido, aplicar e identificar qué funciona y qué no para mejorar el servicio y ser entidades financieras que sí satisfacen a los nuevos usuarios. No se trata de un desafío tecnológico, porque las herramientas existen. El verdadero reto es cambiar la cultura de las empresas, en especial los grandes bancos, que tienen procesos burocráticos que entorpecen su evolución. Cuando la cultura cambia, la tecnología conspira para impulsar a una nueva era al sector financiero.

Periodista que ha escrito para El Comercio, Gestión, Soho, entre otras publicaciones. Apasionada por social media y desarrollo de estrategias digitales. Encuéntrame en:

La mayoría de organizaciones públicas y privadas de la región consideran estar preparadas para responder a ataques cibernéticos. Sin embargo, se necesita seguir invirtiendo en seguridad digital para estar a la altura de los desafíos del siglo XXI.

La inteligencia artificial está cada vez más inmersa en el mundo en el que vivimos, la banca no es ajena a esta tendencia. La industria financiera necesita implementar este tipo de tecnología para seguir siendo competitiva. La aplicación de IA en apps y servicios bancarios permite aumentar los ingresos mediante una mayor personalización de su portafolio para los clientes, reducir los costos a través de la automatización, margen de error limitado y una mejor utilización de los recursos.

Según un informe de la firma de ciberseguridad Kaspersky sobre la frecuencia de ciberataques en América Latina, entre noviembre de 2018 y noviembre de 2019 se registraron 97 millones de ataques de phishing o correo fraudulento en la región: lo que equivale a 42 ataques por segundo. Estas cifras evidencian la necesidad de invertir en ciberseguridad para garantizar una mejor protección a las operaciones digitales en 2020.

La transformación que vive actualmente el sector financiero está generandoun cambio significativoa nivel mundial. La frecuencia de uso de aplicaciones de pagos digitales ha generado una población bancarizada en Latinoamérica que comienza a diversificarse.

Otros artículos de interés:

Contáctanos