5 enseñanzas claves que deja SAP Banking Summit 2016 para el sector financiero

El nuevo escenario de innovación y tecnología financiera se caracteriza por una rapidez y creación de productos basados en las demandas inmediatas de sus clientes. Ahora, las empresas deben escuchar a sus clientes y responder rápidamente con productos que aporten valor. Estos fueron los temas expuestos en SAP Banking Summit realizado en Palm Beach, FL el pasado 7 y 8 de julio de 2016 donde se compartieron modelos actualizados, eficientes y diferenciados para enfrentar los desafíos digitales en el sector financiero.

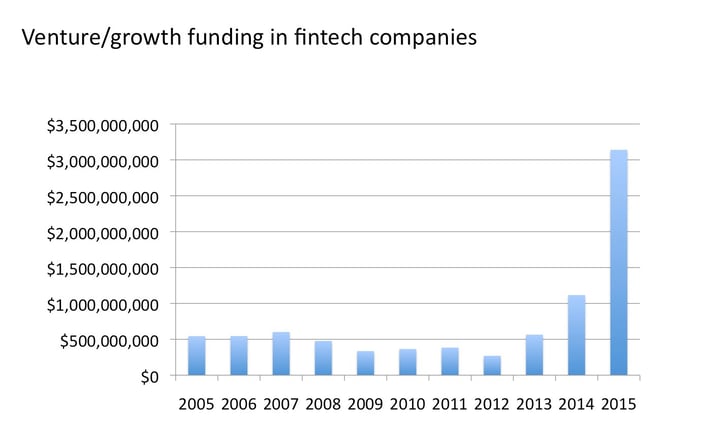

En la actualidad las empresas grandes del sector financiero enfrentan una ola que llamamos disrupción financiera, liderada por empresas de menor tamaño y con menores recursos, pero que cuentan con la capacidad de innovar rápidamente. De hecho, la inversión en la industria fintech—que se mantuvo relativamente estática hasta el 2014—alcanzó un pico sin precedente en 2015, con aproximadamente USD 3.5 mil millones de capital destinado a dicho sector, un incremento de 350% comparado con el año anterior.

¿Cómo entonces pueden reaccionar los bancos e instituciones de mayor tamaño?

Para Juan Pablo Llano, Director de Desarrollo de Negocios de Cobiscorp, el mundo actual “impone un nuevo modelo de Economía Digital alineado con un avance en los cambios de fuentes de energía alternativos y una nueva generación basada en las redes sociales.”.

Las nuevas tendencias “tienen el objetivo de entender mejor al cliente y lograr ganar su confianza (la cual se considera el activo más valioso del banco) y atención—factores que en la actualidad se vuelven determinantes en el momento de lograr la fidelidad de los clientes.”, continúa Llano.

A continuación compartimos con ustedes los aprendizajes más destacados del SAP Banking Summit.

1. Crear sistemas transparentes e integrados: front-office, back-office, liderazgo

En su charla de apertura del SAP Banking Summit, el Presidente de SAP Región Norte de América Latina Francisco Reyes, propone que el nuevo banco debe pensar un su modelo tratando de encontrar una sinergia entre tres aristas principales: las demandas del cliente (front office), la transparencia tecnológica de su institución (back office) y la gestión estratégica de sus líderes. Estos tres elementos trabajan para crear estrategias coherentes que mejoren la experiencia de sus usuarios finales.

Este modelo integral reúne elementos como redes omnicanales, innovación a través del internet de las cosas y las bancas cloud, una buena gestión de proveedores, y una calidad alta de servicio y una diferenciación competitiva por el poder del talento humano de sus equipos.

Otro de los modelos propuestos expone una banca reimaginada en la que:

- La institución va más allá de la banca extendiendo su cadena de valor.

- El nicho de mercado del banco se centra en descubrir nuevas redes de negocios.

- La banca se vende como servicio y desagrega la cadena de valor.

- La banca se enfoca en inclusión llegando a nuevos segmentos de clientes.

Para esto, hay que evaluar la estructura organizacional de la empresa, ya que una integración del mundo digital con la experiencia de usuarios requiere un sistema de innovación ágil en el que el software siempre se encuentre en versión “beta”, creando iteraciones continuas según la retroalimentación inmediata del usuario.

2. Experiencias únicas, omnicanales y personalizadas

Para Marcelo Coutinho, Consultor de Datos Digital y Profesor de Estrategia y Comunicación, el enfoque en el cliente para crear experiencias y desarrollar tecnologías de forma rápida incrementará las probabilidades de la banca de poder competir en el mundo actual.

Para el expositor la nueva banca debe poseer 6 diferentes características:

- Personal: Las experiencias no deben ser diseñadas para masas, sino usar tecnologías de customización basadas en la información que poseemos de los clientes.

- Útil: Al crear productos no debemos preguntarnos qué funcionalidades tienen, sino que problemas soluciona.

- Relevantes y contextuales: Dado que el usuario puede tener diferentes experiencias con la misma marca, es necesario que cada una de ellas se ajuste al contexto en el que vive.

- Inmediatas

- Omnicanales

- Social - tanto en redes como en el mundo real

Coutinho resaltó además que los bancos deben enfocarse en las necesidades de los consumidores y preguntarse cómo las herramientas digitales pueden complementar la jornada de nuestros usuarios.

El Administrador de Proyectos Estratégicos en MBank S.A. Bartoz Witorzenc afirma que la tecnología ya permite crear estos sistemas usando la información que tienen los bancos, incluyendo datos como: ingresos, datos demográficos, estado civil, entre otros. Sin embargo, el problema es pensar que esa es la única información que poseemos. Witorzeno afirma que la mayoría de información que tenemos de la gente está disponible en internet, y conocemos mucho más de lo que ellos piensan.

Del mismo modo, al existir estos canales de comunicación con el cliente es cuando empezamos a entender la omnicanalidad bancaria y la idea de que cada experiencia en diferentes canales deben ser customizadas para máxima efectividad. En teoría, cualquier lugar que visite tu usuario se vuelve una oportunidad de establecer diálogo con él o ella. Un buen ejemplo es Cobis CX, que integra las comunicaciones entre la empresa y sus usuarios para personalizarlo con ofertas, videos, promociones, entre otros, según las experiencias y comportamiento web de la persona.

3. Escuchar al cliente primero, desarrollar software después

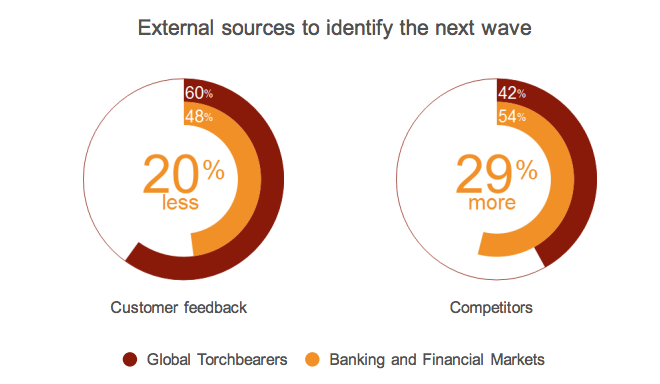

Otra problemática expuesta por el estudio, es la falta de diversidad en fuentes de información que ocurre en el sector bancario y de mercados financieros. En la encuesta, el 80% de ejecutivos de estos sectores afirmó que su fuente principal de innovación son sesiones de brainstorming; tan solo el 51% dijo que se enfoca en la retroalimentación de sus clientes para encontrar nuevas ideas.

Si comparamos este fenómeno con las tecnologías disruptivas; una tendencia se vuelve clara. El equipo de liderazgo de las pequeñas empresas que están revolucionando el sector se enfocan mucho más en los clientes, que las instituciones más grandes. En el siguiente gráfico vemos una brecha del 20% en el enfoque de las empresas grandes y las fintech más pequeñas.

A pesar de esto, las instituciones financieras grandes continúan enfocándose en el sistema regulatorio con atención prioritaria, dando paso para que pequeños actores tomen ventaja del mercado. Al encuestar a los líderes de negocios y CEOs de diferentes industrias, la mayoría indicó que la tecnología sería el factor externo que tendría el mayor impacto en sus negocios. Por otro lado, el 84% de los CxOs de la industria bancaria y financiera afirmó que sus principales preocupaciones son de marco regulatorio.

4. Alianzas estratégicas se volverán más frecuentes

Del 2013 al 2015, más instituciones financieras afirman que deben colaborar más con actores externos para lograr la innovación. Esto no es nuevo, en una entrevista previa, el CEO de Cobiscorp Bill Moss afirmó que la solución no necesariamente está en que las instituciones financieras actúen como startups, sino que identifiquen formas en las que puedan colaborar con dichas startups para aprovechar sus fortalezas.

5. El peor error es ignorar el poder de nuevas tecnologías

Otra de las preocupantes expuestas por el presentador fue la poca atención que el sector bancario le brinda a las nuevas tecnologías con alto poder de disrupción y cuya popularidad aumenta a pasos de gigante. En otro estudio realizado por el DBT Center, descubrimos que el 45% de empresas en todas las industrias no ve la disrupción digital como algo para preocuparse.

Un ejemplo coyuntural presentado en la conferencia fue la fuerza disruptiva de Bitcoin. Deen Hock, el fundador y ex-CEO de VISA ya lo dijo “Bitcoin representa no solo el futuro de los pagos, sino también el futuro del gobernabilidad”.

Existen actualmente instituciones financieras que están tomando cartas sobre el asunto para explorar y entender el poder de Bitcoin. El UBS está abriendo un laboratorio en Londres para estudiar Blockchain, la tecnología que usa Bitcoin y Barclays también está estudiando la vulnerabilidad del sistema en transacciones.

James Gorman, CEO de Morgan Stanley afirma que “tienes que tener respeto frente a nuevas tecnologías como Bitcoin, pero no tienes que rendirte. Tienes que adaptarte y aprovechar”.

Los cambios ya llegaron, y el éxito o fracaso de las grandes instituciones del sector financiero dependerá de su capacidad de escuchar las demandas de sus usuarios y responder con rapidez; de reconocer que en Startups como Kabbage se toma 7 minutos para aprobar un crédito mientras que a un banco promedio le toma 20 días; de buscar formas de colaboración con empresas más pequeñas que ya han hecho un progreso significativo en innovación de ciertos servicios financieros; y de crear estructuras y culturas organizacionales donde la innovación fluya y las ideas puedan ser extraídas de su talento humano. La pregunta es ¿estamos preparados?

Estratega de marketing digital para marcas B2B y non-profit. Graduado en la Universidad de Nueva Orleans, Joseph se especializa en la creación estrategias inbound en el mundo digital y el análisis de comportamiento web para el crecimiento de las marcas.

La mayoría de organizaciones públicas y privadas de la región consideran estar preparadas para responder a ataques cibernéticos. Sin embargo, se necesita seguir invirtiendo en seguridad digital para estar a la altura de los desafíos del siglo XXI.

La inteligencia artificial está cada vez más inmersa en el mundo en el que vivimos, la banca no es ajena a esta tendencia. La industria financiera necesita implementar este tipo de tecnología para seguir siendo competitiva. La aplicación de IA en apps y servicios bancarios permite aumentar los ingresos mediante una mayor personalización de su portafolio para los clientes, reducir los costos a través de la automatización, margen de error limitado y una mejor utilización de los recursos.

Según un informe de la firma de ciberseguridad Kaspersky sobre la frecuencia de ciberataques en América Latina, entre noviembre de 2018 y noviembre de 2019 se registraron 97 millones de ataques de phishing o correo fraudulento en la región: lo que equivale a 42 ataques por segundo. Estas cifras evidencian la necesidad de invertir en ciberseguridad para garantizar una mejor protección a las operaciones digitales en 2020.

La transformación que vive actualmente el sector financiero está generandoun cambio significativoa nivel mundial. La frecuencia de uso de aplicaciones de pagos digitales ha generado una población bancarizada en Latinoamérica que comienza a diversificarse.

Otros artículos de interés:

Contáctanos