La banca como servicio y la banca como plataforma: diferencias clave (BaaS vs BaaP)

¿Qué son el BaaS (banking as a service/banca como servicio) y el BaaP (banking as a platform/banca como plataforma) y por qué son importantes? Estos conceptos no significan lo mismo y están inmersos en la transformación digital de los servicios financieros, definiendo su panorama actual y del mañana. Para entender el papel que juegan estos términos, veamos qué son y cómo se diferencian.

La banca como servicio

El modelo BaaS impulsa la revolución de la banca digital, permite a las instituciones no bancarias ofrecer un portafolio de productos financieros para que las empresas brinden servicios generalmente asociados con bancos o instituciones financieras.

Esto significa que una institución financiera puede vender su software, licencia y/o servicios, lo cual se aplica tanto a los bancos como a las fintech. Esto quiere decir que también existen alianzas entre bancos, fintechs y otras entidades para ofrecer BaaS. La compañía que compra estos servicios se convierte, de cierta forma, en una institución financiera.

Los proveedores proporcionan a las empresas no bancarias un paquete integral de procesos financieros, operaciones y conectividad, lo que permite que ofrezcan sus propias cuentas bancarias, tarjetas de débito y/o crédito, préstamos y servicios de pago a los clientes, entre otros; opciones que de otro modo no podrían realizar sin convertirse ellos mismos en una especie de banco.

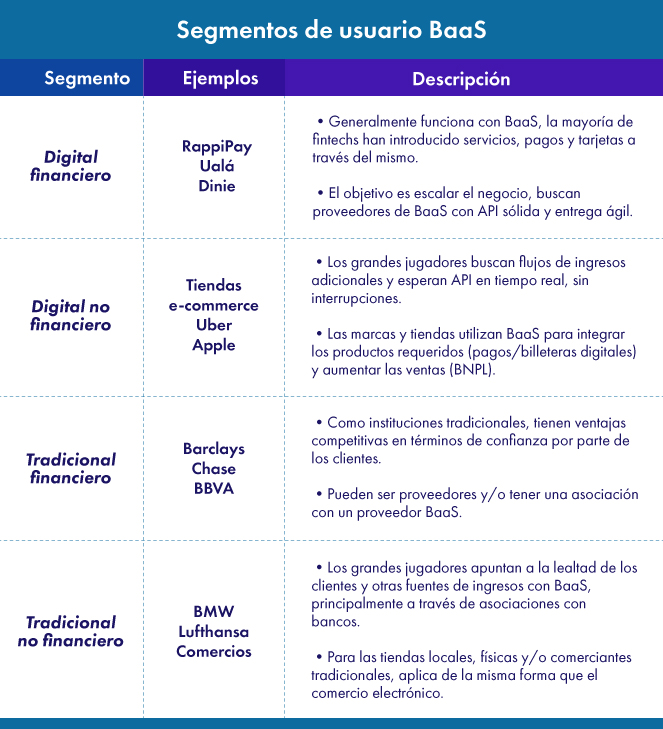

Los clientes finales disfrutan de una experiencia fluida de banca digital sin darse cuenta de la participación detrás de escena del proveedor BaaS. El sistema del proveedor se comunica a través de API (interfaz de programación de aplicaciones) que le permite a un cliente acceder a los servicios bancarios directamente a través del sitio web o la aplicación de la empresa respectiva. Lo anterior actúa como un puente tecnológico entre el proveedor y los usuarios. Veamos algunos ejemplos divididos en cuatro segmentos.

Con información de: https://www.adlittle.com/en/insights/viewpoints/banking-service

La banca como plataforma

Bajo el modelo BaaP las empresas fintech y no financieras pueden brindar servicios a las instituciones bancarias, utilizando los productos o servicios de otras empresas para resolver los retos y necesidades de sus clientes. Los bancos pueden optimizar sus procesos y la experiencia de los usuarios finales colaborando o asociándose con un tercero, es decir, mediante una plataforma bancaria del proveedor BaaP que actúa como un puente de enlace, el cual resuelve un problema específico de un usuario.

En este caso, los bancos integran servicios de instituciones como las fintech para aumentar sus propias ofertas. El banco es el dueño de la relación con el cliente y lo mantiene en su propio ecosistema, mientras que la fintech o el proveedor es propietario de la plataforma detrás de escena y orquesta la gama potencialmente expansiva de posibles acuerdos comerciales.

BaaP permite a los bancos impulsar la innovación y estar a la par de las demandas de la economía digital, mientras que las fintech tienen un mercado listo para sus productos y nichos de mercado. Esto crea una serie de beneficios para los clientes, quienes tienen un flujo constante de innovaciones de servicio basadas en tecnología moderna e intuitiva.

Algunos ejemplos de la banca como plataforma son:

- Herramientas y canales de gestión de finanzas personales

- Realizar transferencias o pagos a través de un número celular

- Mercados de seguros y otros servicios financieros

- Plataformas automatizadas de pagos, préstamos y/o inversión

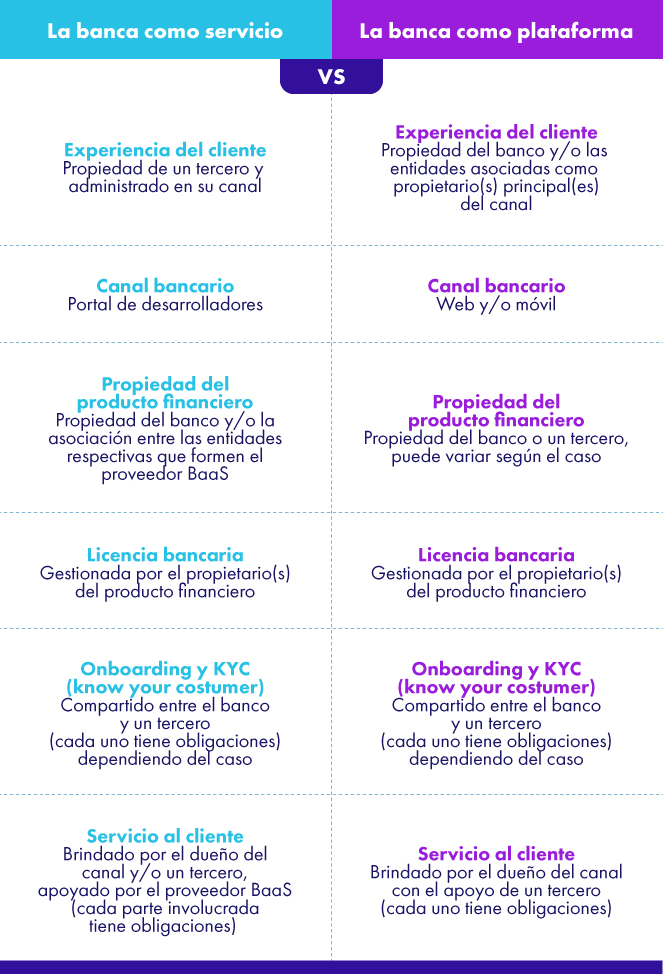

BaaS vs BaaP

A forma de conclusión, estos son los puntos clave resumidos.

La banca como servicio

Qué es: los bancos con licencia y/o a través de alianzas permiten a otras entidades no financieras integrar servicios de pago y banca digital directamente en sus propios productos.

Cómo funciona: la interfaz de la empresa está conectada al proveedor de BaaS a través de la API, permitiéndole ofrecer servicios de cuentas digitales bancarias, préstamos, créditos, servicios de pago en sus apps y sitios web, etc.

La banca como plataforma

Qué es: los bancos integran servicios de otros proveedores para ofrecer a sus clientes una gama más amplia de servicios financieros desde una cuenta bancaria y/o desarrollar productos que cubran las necesidades del usuario.

Cómo funciona: según el tipo de configuración, los servicios del proveedor BaaP están completamente integrados en la interfaz de usuario de la aplicación y/o página web del banco a través de la API.

En Cobis realizamos un estudio anual, para esta quinta edición nuestro Pulso 2022 abordará como el BaaS y BaaP están generando nuevos modelos de negocio para la industria financiera y tecnológica. Para entender dichos cambios, estamos recopilando las experiencias y opiniones de las voces más influyentes de Latinoamérica a través de una encuesta. Te invitamos a participar aquí: https://bit.ly/3fw3bzZ

Otros artículos de interés:

Creatividad, pasión y orientación al detalle. Tres palabras que me definen a la hora de producir, editar y publicar contenidos de tecnología y finanzas. Comunicadora social y periodista con experiencia en prensa y producción editorial. Magíster en Marketing y Publicidad Digital, con foco en optimización SEO y estrategias digitales. Cine/telefila, deportista y gamer.

¿De qué forma BaaS (Banking as a Service) ha despegado y evolucionado hasta la actualidad? En el pasado, los productos y servicios se vendían solamente en sucursales físicas, las cuales pasaron de portales web a trasladarse a otros medios digitales. Los bancos se han ido adaptando a las tendencias comerciales y tecnológicas según la demanda, con ella aparecieron nuevos jugadores como las fintechs y/o neobancos que han implementado el modelo BaaS para ofrecer servicios de inversión, soluciones de préstamo y consumo, entre otros.

La transformación digital ha redefinido el panorama bancario global, y la inteligencia artificial (IA) se ha consolidado como uno de los pilares tecnológicos más disruptivos del sector. En 2024, ocho de cada diez bancos en Latinoamérica implementaron alguna forma de IA, principalmente enatenciónalcliente y detección de fraudes, según Finnovista & Microsoft LatinAmericaReport 2024.

El uso de sistemas tecnológicos que no están actualizados, también conocidos como obsoletos, representa un conjunto de vulnerabilidades que incide en los datos y el bienestar del negocio, produciendo daños cibernéticos. Las repercusiones financieras y a la reputación por estas infracciones de seguridad pueden afectar los resultados de un negocio.

A partir del 2020 el internet de las cosas (IoT)ha generado tres tendencias que han impulsado la revolución del sector bancario y financiero: la aceleración de pagos digitales; un crecimiento masivo de dispositivos conectados y el incremento del uso de la inteligencia artificial.

Otros artículos de interés:

Contáctanos