¿Las billeteras digitales reemplazarán a las tarjetas de crédito y débito?

Si tuvieras que elegir entre una tarjeta física o una billetera digital para realizar un pago, ¿cuál elegirías? Las tarjetas de crédito o débito tradicionales se han visto opacadas por la creciente popularidad de dichas billeteras, especialmente en las transacciones de comercio electrónico.

La pandemia impulsó los hábitos de consumo en línea, muchas personas que nunca antes habían usado una billetera digital comenzaron a hacerlo durante el atípico 2020. A partir de allí se han creado modelos flexibles y ágiles, ofreciendo a las personas la facilidad de realizar transacciones financieras por medio de canales digitales sin importar dónde estén, en cualquier momento.

De acuerdo con un informe de Juniper Research, hubo 2.600 millones de usuarios únicos de billeteras digitales en 2020, número proyectado a alcanzar los 4.400 millones para 2025. En cuanto a gastos, se espera que las billeteras digitales alancen los 10 billones de dólares anuales para 2025, frente a 5.5 billones en 2020.

Qué son las billeteras digitales y por qué son relevantes

Las billeteras digitales son aplicaciones ejecutadas en dispositivos móviles, como celular y tablets, diseñadas para mejorar el acceso a productos y servicios financieros; eliminando la necesidad de llevar una billetera física. Permiten almacenar fondos, realizar transacciones y seguimiento del historial de pago.

Utilizan las capacidades inalámbricas de dichos dispositivos para transmitir datos de pago de forma segura a un punto de venta. Además, pueden incluirse en la aplicación móvil de un banco o en apps de pago. Algunas de las más usadas en la actualidad a nivel mundial son Apple Pay, PayPal, Alipay, Google Pay y Samsung Pay.

Su popularidad se debe a la comodidad y seguridad que ofrecen. Las billeteras digitales no requieren una cuenta en un banco o una sucursal física, ya que se pueden almacenar fondos en un proveedor o banco en línea, lo cual aumento el acceso y la inclusión financiera.

Asimismo, elimina la posibilidad de que una tarjeta se caiga de una cartera o se olvide una tarjeta en la ranura del cajero automático. En términos de seguridad, las transacciones están protegidas con autenticación biométrica y/o tokenización.

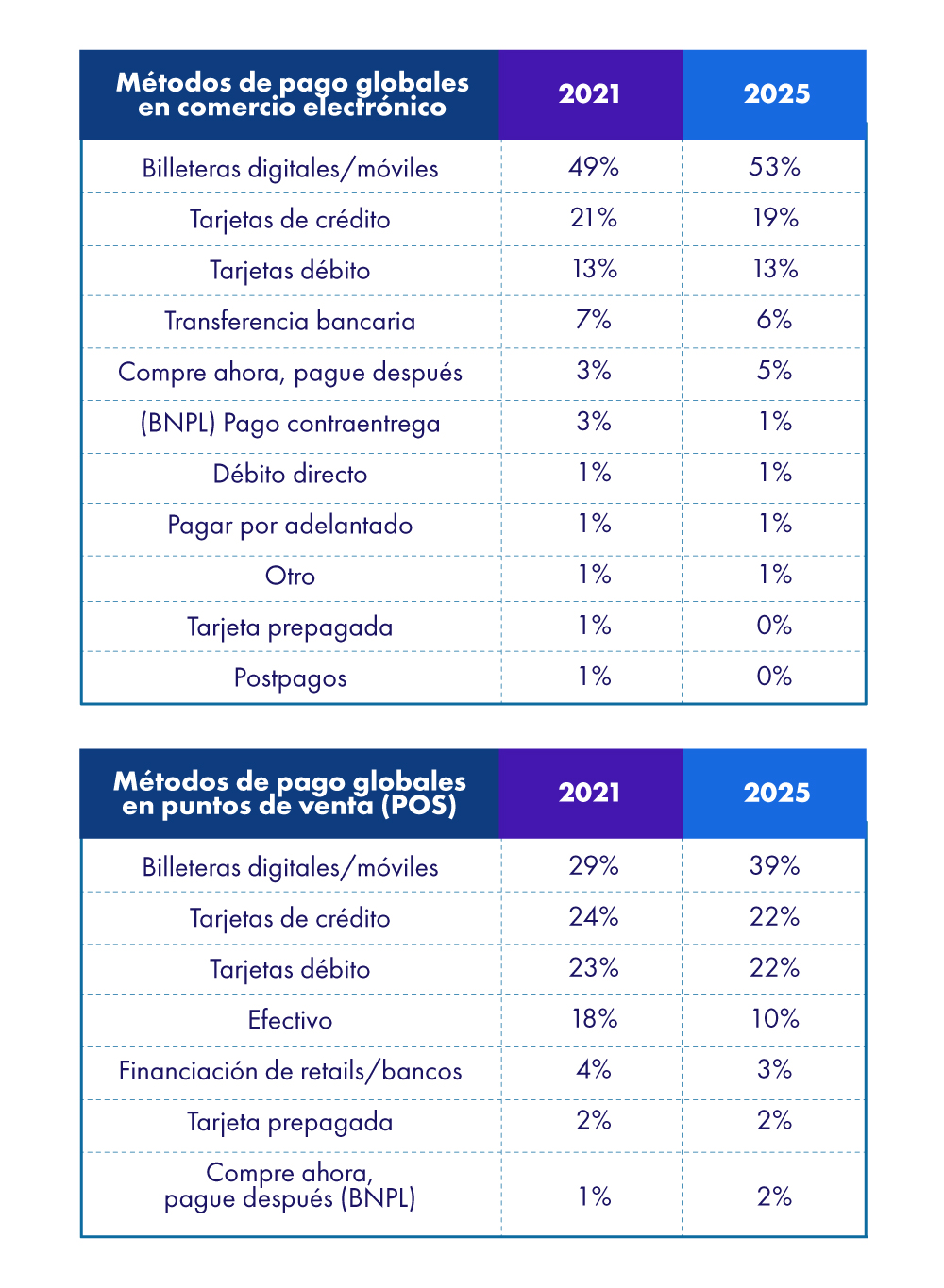

Según el informe de pagos globales de FIS, para 2025, el uso de billeteras digitales representará el 52% del valor de las transacciones de comercio electrónico en todo el mundo, frente al 48% en 2021. En cuanto a los puntos de venta físicas (POS) el uso aumentará a casi un 39%, con un aumento de diez puntos porcentuales con respecto a los niveles de 2021.

FIS proyecta que el 12% del gasto de consumidores a nivel global se realizará a través del comercio electrónico en el 2025. Esta tasa de crecimiento se verá desacelerada en algunos mercados como Asía y Pacífico, donde ya son dominantes las billeteras digitales. En América Latina y Oriente Medio seguirá siendo una tendencia al alza.

El crecimiento será impulsado por billeteras digitales que ofrecen soluciones de pago superiores, flexibilidad en los métodos de pago y su papel fundamental en los ecosistemas del mercado electrónico, próximas a consolidarse en superaplicaciones tanto regionales como globales.

El estudio también señala que el uso de tarjetas de crédito disminuyó en 2021 y la cuota de débito aumentó. Sin embargo, el uso de tarjetas está cambiando cada vez más a billeteras digitales. Las tarjetas de crédito representaron el 24% del valor global de las transacciones POS en 2021, es decir, más de 11,1 billones de dólares liderados por una participación del 40% en Norteamérica.

Se prevé que la participación del crédito disminuya a 22% en el 2025, cuando representará más de 13,2 billones de dólares. Las tarjetas de débito aumentaron su cuota de gasto en 2021 al 23% a nivel mundial, lideradas por una participación del 40% en Europa. Lo anterior indica que las tarjetas de débito caerían ligeramente al 22% en 2025

El uso de billeteras digitales está aumentando en todos los mercados y se espera un mayor crecimiento a medida que aumente la penetración de puntos de venta donde los pagos digitales están presentes cada vez más.

Las billeteras digitales representaron el 19% del gasto en Latinoamérica en comercio electrónico en 2021 y se prevé que se aproximen a una cuarta parte del valor de transacción para 2025. Los consumidores de la región están gravitando hacia las marcas globales PayPal, Apple Pay y Google Pay, carteras regionales Mercado Pago y RappiPay.

A medida que las billeteras digitales crean un mercado de tarjetas más competitivo, mayor debe ser la oferta de soluciones para que las personas puedan realizar transacciones instantáneas, evolucionando las expectativas de referencia entre consumidores y comerciantes por igual.

Según los expertos de FIS, los sistemas de tarjetas y los proveedores de pagos tendrán que reaccionar ante el desarrollo y la adopción de opciones de pago en tiempo real, es decir, mejorar la velocidad a la que el dinero pasa al comprador y, en última instancia, al comerciante.

Recomendado para ti:

Creatividad, pasión y orientación al detalle. Tres palabras que me definen a la hora de producir, editar y publicar contenidos de tecnología y finanzas. Comunicadora social y periodista con experiencia en prensa y producción editorial. Magíster en Marketing y Publicidad Digital, con foco en optimización SEO y estrategias digitales. Cine/telefila, deportista y gamer.

¿De qué forma BaaS (Banking as a Service) ha despegado y evolucionado hasta la actualidad? En el pasado, los productos y servicios se vendían solamente en sucursales físicas, las cuales pasaron de portales web a trasladarse a otros medios digitales. Los bancos se han ido adaptando a las tendencias comerciales y tecnológicas según la demanda, con ella aparecieron nuevos jugadores como las fintechs y/o neobancos que han implementado el modelo BaaS para ofrecer servicios de inversión, soluciones de préstamo y consumo, entre otros.

La transformación digital ha redefinido el panorama bancario global, y la inteligencia artificial (IA) se ha consolidado como uno de los pilares tecnológicos más disruptivos del sector. En 2024, ocho de cada diez bancos en Latinoamérica implementaron alguna forma de IA, principalmente enatenciónalcliente y detección de fraudes, según Finnovista & Microsoft LatinAmericaReport 2024.

El uso de sistemas tecnológicos que no están actualizados, también conocidos como obsoletos, representa un conjunto de vulnerabilidades que incide en los datos y el bienestar del negocio, produciendo daños cibernéticos. Las repercusiones financieras y a la reputación por estas infracciones de seguridad pueden afectar los resultados de un negocio.

A partir del 2020 el internet de las cosas (IoT)ha generado tres tendencias que han impulsado la revolución del sector bancario y financiero: la aceleración de pagos digitales; un crecimiento masivo de dispositivos conectados y el incremento del uso de la inteligencia artificial.

Otros artículos de interés:

Contáctanos