Funcionalidades digitales de los bancos líderes a nivel mundial

La industria financiera ha incrementado la digitalización de sus productos mediante la adoptación de tecnologías emergentes para seguir competitivos en el mercado actual. Con la pandemia, hemos sido testigos de un mayor uso de banca en línea y móvil, razón por la cual las entidades deben mejorar los canales con los que ofrecen sus servicios financieros a través de la adaptación de plataformas bancarias.

El informe Digital Banking Maturity 2022, investigación realizada por Deloitte, evidencia las prácticas de 304 bancos de 41 países en gestión de canales, métodos de autorización, gestión de tarjetas, entre otros. A lo largo de este artículo, haremos un paralelo entre los bancos que están liderando la industria por su implementación de una amplia gama de funcionalidades, mientras que los bancos promedio poseen una gama menor de funciones.

A continuación, veremos cuatro tendencias que explican por qué la experiencia del usuario en los ecosistemas digitales es tan importante como el alcance de las funcionalidades implementadas.

Procesos bancarios totalmente digitales

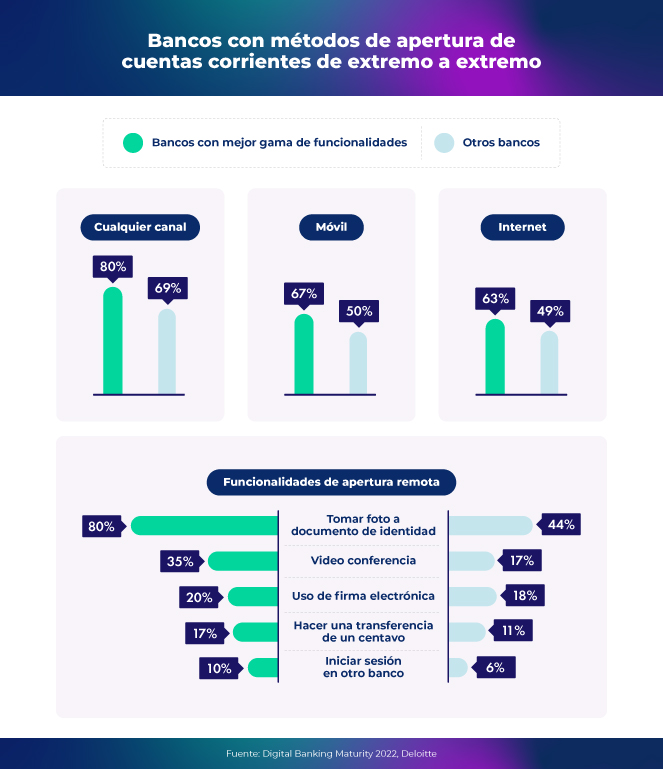

Ante las altas y exigentes expectativas de los clientes, las instituciones financieras necesitan desarrollar procesos ágiles. Algunas de ellas entienden como un estándar el poder ofrecer apertura remota de cuentas y/o solicitudes de préstamos. Sin embargo, hay otros servicios que también podrían estar en línea, tales como la presentación de documentos de identidad, la posibilidad de hacer videollamadas y firmar documentos electrónicamente.

Los bancos y entidades que están un paso adelante no solo brindan la posibilidad de abrir una cuenta corriente de forma remota de extremo a extremo, sino también a través de la multicanalidad, es decir, tanto en versiones desktop como en canales de banca móvil. Las instituciones que siguen los estándares ofrecen dicha opción en solo un canal. Cabe resaltar que las plataformas móviles tienen una ventaja sobre la banca por internet, ya que permite métodos de autenticación comunes, como tomar una foto a documentos de identificación.

Apps bancarias como plataforma

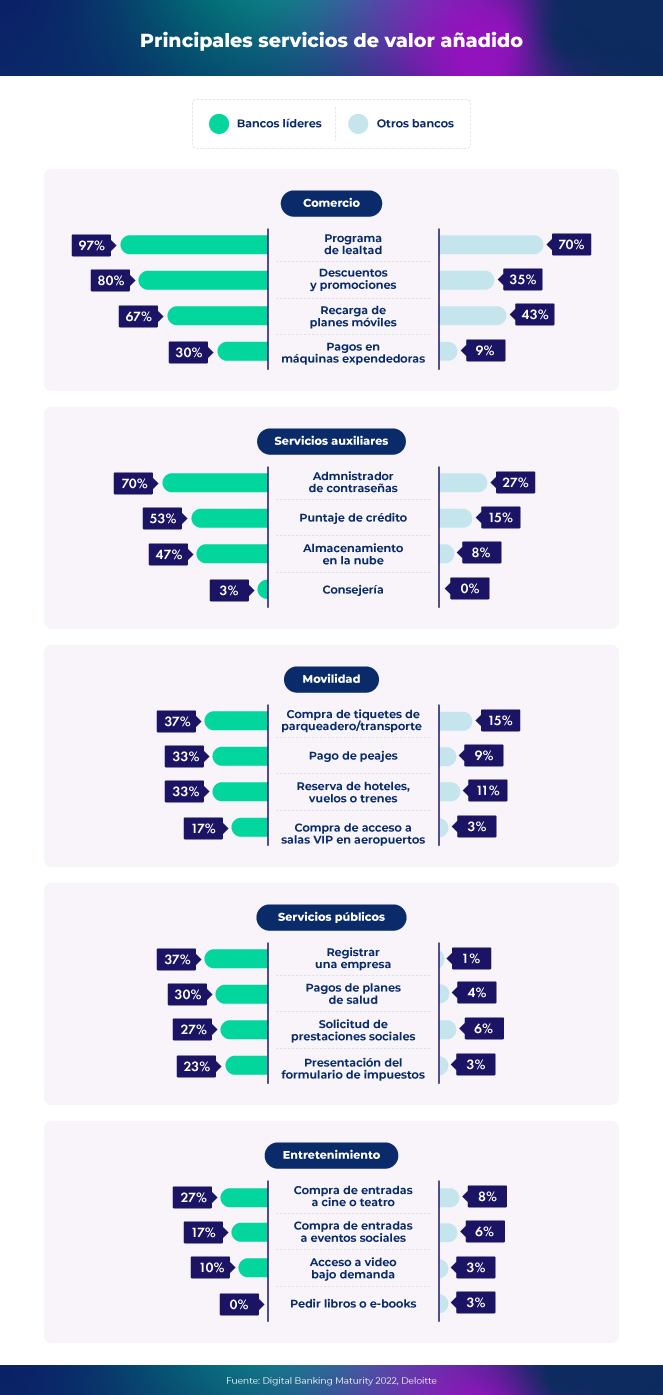

Los bancos líderes van más allá de ofrecer servicios financieros tradicionales para brindar nuevas propuestas de valor a sus clientes, en algunos casos, a través de proveedores de servicios. Lo anterior impacta en el nivel de fidelización y relación con el cliente, ya que aumenta las interacciones de las personas con la institución financiera. Las aplicaciones pueden convertirse en mucho más que una herramienta para gestionar las finanzas y cubrir múltiples áreas de sus vidas.

Veamos los servicios de valor añadido que pueden impulsar este compromiso y lealtad del cliente, no solo apoyando la retención, sino la adquisición de estos. Al mismo tiempo, dichos servicios proporcionan más datos e información, que pueden ser usados para la personalización de productos.

Soluciones multiplataforma y de ecosistema

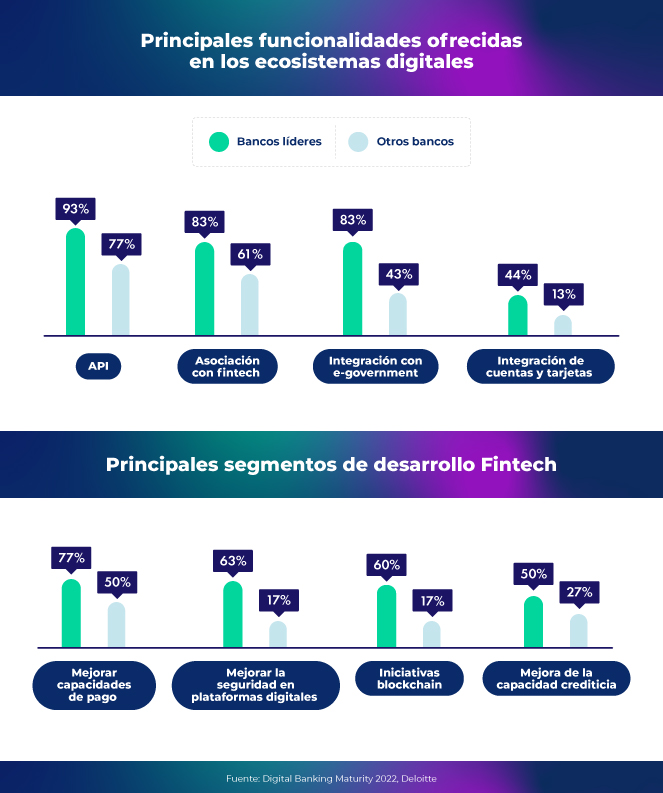

Los bancos aprovechan las soluciones multiplataforma a través de alianzas con terceros para poder ofrecer servicios más eficientes y cómodos. Por ejemplo, las entidades modernizan su infraestructura tecnológica por medio de APIs; aquí pueden contratar servicios de un proveedor bancario y/o desarrollar alianzas con fintechs para fortalecer los canales digitales que ofrecen a los clientes.

Una de las propuestas de valor clave de este tipo de soluciones son los pagos instantáneos gratuitos entre cuentas de diferentes bancos, pero existen otros servicios en el mercado que son relevantes a la hora de mejorar la experiencia del usuario.

El 77% de bancos líderes están mejorando las capacidades de pago, como la fácil solicitud de dinero a usuarios fuera de la lista de contactos bancarios del cliente y el pago a través de códigos QR, mientras que el 50% de bancos con una gama menor de funciones hace lo mismo. Cuatro de cada diez bancos líderes implementan compras en línea más fluidas y retiro de efectivo en cajeros automáticos sin el uso de tarjetas físicas, mientras que solo uno de cada diez bancos con menores funcionalidades realiza estas mismas soluciones.

El desarrollo de funcionalidades API y fintechs que apoyan los pagos digitales y la seguridad son los más seleccionadas tanto por los bancos que están liderando el panorama como las demás instituciones financieras.

Facilitar el uso de aplicaciones

Finalmente, esta última tendencia se basa en las soluciones en dispositivos móviles, redes sociales y en otras plataformas no bancarias, las cuales se han convertido en fuentes de inspiración para las entidades que ofrecen servicios financieros, que pueden usar los patrones presentes en otras aplicaciones.

Algunos ejemplos de estas funciones son:

• Historial de transacciones como chat y posibilidad de enviar contenido adicional con transferencia (GIFS, stickers, imágenes)

• Pagos con funcionalidad de ubicación, como ‘Cerca de mí’. Por ejemplo, a través de AirDrop en sistemas iOS para realizar transferencias.

Facilitar el uso de aplicaciones no solo significa implementar patrones familiares para los usuarios, sino también incluir soluciones de accesibilidad, como las personas con discapacidad auditiva o visual.

Los cambios disruptivos de los últimos años tras la pandemia han hecho que las entidades financieras implementen soluciones diseñadas pensadas en las personas, con integración de métodos de pago en diferentes sectores comerciales.

Aunque hay bancos que están liderando esta madurez digital, desde los cuatro ángulos previamente vistos, existe una brecha diferencial con otras instituciones que entienden el potencial de estos canales digitales, pero no tienen la misma capacidad de inversión. Sin embargo, pueden desarrollar soluciones innovadoras a partir de una selección de ciertas funcionalidades que mejor cubran sus propósitos y propuesta de valor.

Recomendado para ti:

Creatividad, pasión y orientación al detalle. Tres palabras que me definen a la hora de producir, editar y publicar contenidos de tecnología y finanzas. Comunicadora social y periodista con experiencia en prensa y producción editorial. Magíster en Marketing y Publicidad Digital, con foco en optimización SEO y estrategias digitales. Cine/telefila, deportista y gamer.

¿De qué forma BaaS (Banking as a Service) ha despegado y evolucionado hasta la actualidad? En el pasado, los productos y servicios se vendían solamente en sucursales físicas, las cuales pasaron de portales web a trasladarse a otros medios digitales. Los bancos se han ido adaptando a las tendencias comerciales y tecnológicas según la demanda, con ella aparecieron nuevos jugadores como las fintechs y/o neobancos que han implementado el modelo BaaS para ofrecer servicios de inversión, soluciones de préstamo y consumo, entre otros.

La transformación digital ha redefinido el panorama bancario global, y la inteligencia artificial (IA) se ha consolidado como uno de los pilares tecnológicos más disruptivos del sector. En 2024, ocho de cada diez bancos en Latinoamérica implementaron alguna forma de IA, principalmente enatenciónalcliente y detección de fraudes, según Finnovista & Microsoft LatinAmericaReport 2024.

El uso de sistemas tecnológicos que no están actualizados, también conocidos como obsoletos, representa un conjunto de vulnerabilidades que incide en los datos y el bienestar del negocio, produciendo daños cibernéticos. Las repercusiones financieras y a la reputación por estas infracciones de seguridad pueden afectar los resultados de un negocio.

A partir del 2020 el internet de las cosas (IoT)ha generado tres tendencias que han impulsado la revolución del sector bancario y financiero: la aceleración de pagos digitales; un crecimiento masivo de dispositivos conectados y el incremento del uso de la inteligencia artificial.

Otros artículos de interés:

Contáctanos