Finanzas integradas: modelos de negocio para habilitarlas

El embedded finance, también conocido como finanzas integradas, permite que una empresa incorpore un software bancario directamente a sus plataformas web o aplicaciones móviles para ofrecer productos y servicios innovadores. ¿Son lo mismo que banking as a service (BaaS)?, aunque están relacionadas con la banca como servicio, cabe resaltar en qué se diferencian.

A través del modelo BaaS, proveedores, bancos con licencia y/o a través de alianzas con otros jugadores como las fintechs permiten a otras entidades no financieras integrar servicios de pago y banca digital directamente en su portafolio. Lo anterior quiere decir que las finanzas integradas son el qué, es decir, son los productos y servicios a los que accede un usuario, veamos algunos ejemplos:

- Pagos y/o billeteras digitales.

- Préstamos tipo BNPL (buy now pay later).

- Funciones de banca móvil bajo alianzas entre instituciones financieras con marcas y/o tiendas.

BaaS, por su parte, representa el cómo, es decir, un proceso intermediario que habilita dicha integración. La banca como servicio es una solución tecnológica que permite crear y adaptar productos capaces de cubrir las necesidades y expectativas de los clientes.

De acuerdo con una investigación de Celent, los bancos líderes en el mercado ya están participando con soluciones embedded finance de cinco formas:

| Tecnología | Licencia | Licencia + tecnología |

|

Facilitar la integración de productos bancarios y financieros en la experiencia digital de los socios. Wells Fargo desarrolló un kit de desarrollo de software (SDK) y una infraestructura con API para sus tarjetas de crédito de marca compartida. |

Usar una licencia regulatoria para ser socio o banco patrocinador de fintechs y otros no-bancos.

Propuestas de fintechs en servicios BNPL que tienen plataformas tecnológicas propias, como Klarna, PayPal, Addi y RecargaPay. |

Combinar una licencia bancaria con una plataforma tecnológica para ofrecer un paquete BaaS completo. En Corea del Sur, JB Financial Group lanzó su propia plataforma de banca abierta para permitir que los minoristas, plataformas de préstamos e incluso sus afiliados en el extranjero o puedan ofrecer productos de servicios financieros. |

| Colaboración B2B2C | Colaboración B2B2B2C |

|

Alianzas con terceros para ayudar a co-crear productos personalizados para sus clientes directos. Green Dot Bank habilita el método de pago Uber Money, y las próximas cuentas de Google Plex, asociado con 11 bancos y cooperativas de crédito. |

Alianzas y/o colaboración con empresas de tecnología para apoyar sus propuestas BaaS a sus clientes B2B. Goldman Sachs y Evolve Bank en EE.UU. se están asociando con Stripe para ofrecer Stripe Treasury, una propuesta de servicios financieros para socios de plataforma, como Shopify, que a su vez ofrece productos financieros a sus comerciantes. |

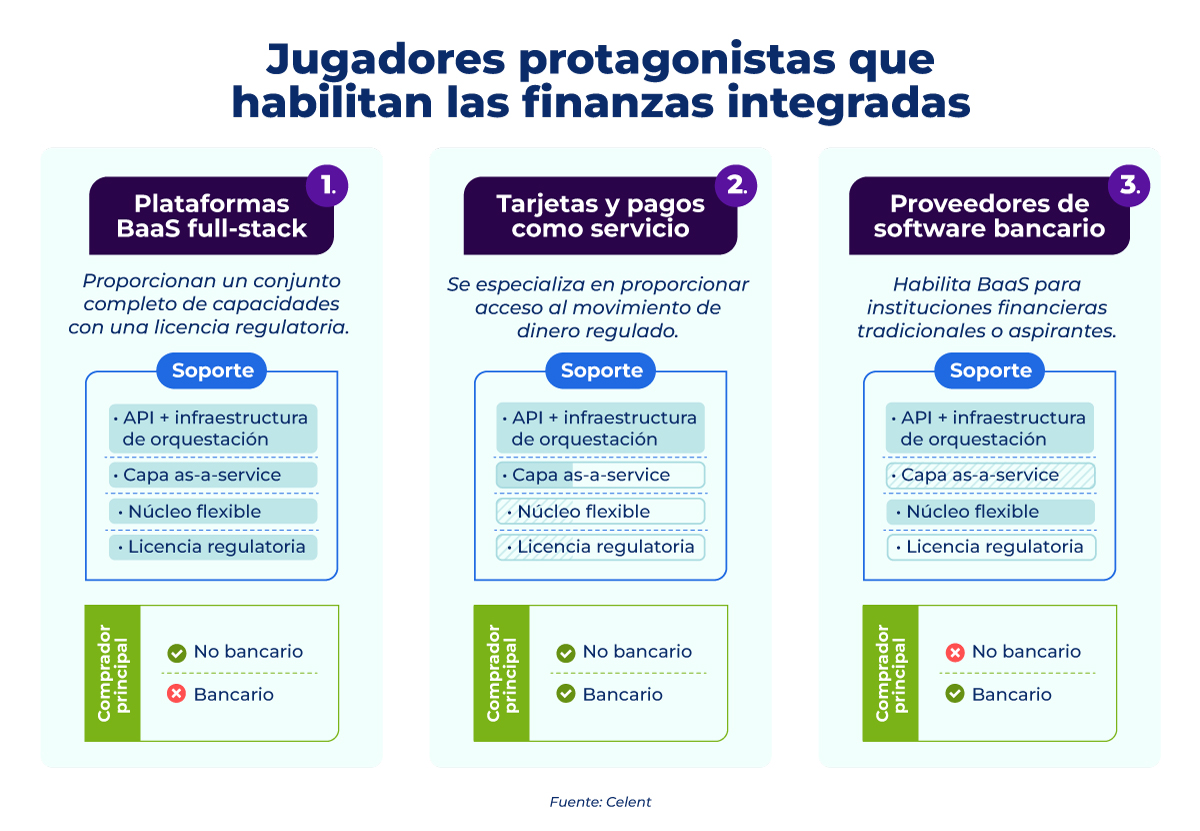

A partir de allí, existen ciertos actores con la capacidad tecnológica necesaria para habilitar el ecosistema de finanzas integradas, agrupados por la firma de investigación en tres grupos: plataformas BaaS full-stack; tarjetas y pagos como servicio y proveedores de software bancario.

Plataformas BaaS full-stack: las ofertas de banking as a service combinan una pila de capacidades, el núcleo del banco y algún nivel de soporte regulatorio. Pueden desglosarse en tres modelos diferentes. En primer lugar, hay instituciones financieras con licencia completa (Santander, BBVA, Goldman Sachs), plataformas para distribuir sus productos a terceros y con las capas requeridas de la pila, todo en un mismo paquete.

En segundo lugar, están los que proporcionan el núcleo y casi toda la funcionalidad, brindando acceso a servicios financieros regulados a través de licencias especializadas. El tercero y último ofrece una plataforma APO (Automatic Platform Optimizations) de BaaS en las partes acordadas con el banco asociado, el cual suministra su propio software de back-office y licencia regulatoria.

Por ejemplo, Synapse es un proveedor de plataforma BaaS, pero sale al mercado con Evolve Bank and Trust. En este caso hay dos proveedores y es considerado por Celent como una oferta de mercado completa. Si bien los proveedores de pila completa venden principalmente a entidades no bancarias, algunos han encontrado éxito vendiendo aspectos diferenciados de la cadena de valor a otras instituciones (como soluciones antifraude o identificación como servicio).

Tarjetas y pagos como servicio: estos proveedores son plataformas especializadas en mover dinero y proporcionar acceso regulado a esquemas de tarjetas y formas de pago. Generalmente actúan como emisores de tarjetas, agregan funcionalidad al procesamiento de tarjetas existente o actúan como la plataforma de conexión al banco.

Veamos dos ejemplos. Marqeta se conecta directamente con las redes de tarjetas y los bancos emisores para proporcionar un sistema de registro de datos de tarjetas de pago, gestionar su emisión, autorizar transacciones y comunicarse con las entidades liquidadoras. Las instituciones no financieras que buscan ofrecer productos de pago o facilitar el movimiento de dinero son generalmente el comprador principal.

Apple Card bajo una alianza con Goldman Sachs es una iniciativa en la que los usuarios de iPhone pueden presentar su solicitud de forma digital. Está integrada con Apple Pay y la aplicación de Wallet del dispositivo. Ofrece cash back por compras y con marcas determinadas, con compras sin intereses, sin cargos y cuotas de manejo.

Proveedores de software bancario: son los proveedores de aplicaciones que permiten ofrecer servicios en los bancos que tienen como clientes. Se centra principalmente en la venta de aplicaciones de back-end (plataforma central, originación, servicio de préstamos, pagos). También puede vender a entidades no bancarias en busca capacidades tecnológicas dominantes en el mercado actual.

Los proveedores de software permiten a un banco participar en las finanzas integradas y no necesitan proporcionar apoyo regulatorio directo. Lo anterior se realiza a través de configuraciones API y un core bancario sólido. La institución bancaria sigue siendo responsable de la diligencia y el cumplimiento normativo.

Los modelos de negocio vistos anteriormente representan una oportunidad para desarrollar soluciones de finanzas integradas en el portafolio de bancos, fintechs, neobancos y demás empresas. El ecosistema de servicios en el sector es cada vez más abierto, las entidades deberán determinar qué papel quieren jugar en el mercado, el cual enfrenta cambios constantes en la acelerada transformación digital.

Cobis Topaz es un proveedor de core bancario nativo en la nube, capaz de habilitar el modelo BaaS y las soluciones de finanzas integradas. La infraestructura es adaptable para cubrir la funcionalidad bancaria según se requiera; centrada en el cliente y a la personalización de productos de acuerdo a las necesidades. Para más información, consulta https://www.cobistopaz.com/es/soluciones.

Recomendado para ti:

Creatividad, pasión y orientación al detalle. Tres palabras que me definen a la hora de producir, editar y publicar contenidos de tecnología y finanzas. Comunicadora social y periodista con experiencia en prensa y producción editorial. Magíster en Marketing y Publicidad Digital, con foco en optimización SEO y estrategias digitales. Cine/telefila, deportista y gamer.

¿De qué forma BaaS (Banking as a Service) ha despegado y evolucionado hasta la actualidad? En el pasado, los productos y servicios se vendían solamente en sucursales físicas, las cuales pasaron de portales web a trasladarse a otros medios digitales. Los bancos se han ido adaptando a las tendencias comerciales y tecnológicas según la demanda, con ella aparecieron nuevos jugadores como las fintechs y/o neobancos que han implementado el modelo BaaS para ofrecer servicios de inversión, soluciones de préstamo y consumo, entre otros.

La transformación digital ha redefinido el panorama bancario global, y la inteligencia artificial (IA) se ha consolidado como uno de los pilares tecnológicos más disruptivos del sector. En 2024, ocho de cada diez bancos en Latinoamérica implementaron alguna forma de IA, principalmente enatenciónalcliente y detección de fraudes, según Finnovista & Microsoft LatinAmericaReport 2024.

El uso de sistemas tecnológicos que no están actualizados, también conocidos como obsoletos, representa un conjunto de vulnerabilidades que incide en los datos y el bienestar del negocio, produciendo daños cibernéticos. Las repercusiones financieras y a la reputación por estas infracciones de seguridad pueden afectar los resultados de un negocio.

A partir del 2020 el internet de las cosas (IoT)ha generado tres tendencias que han impulsado la revolución del sector bancario y financiero: la aceleración de pagos digitales; un crecimiento masivo de dispositivos conectados y el incremento del uso de la inteligencia artificial.

Otros artículos de interés:

Contáctanos